AI赋能路难走,商汤科技又要扯上元宇宙了?

出品|公司研究室

文|曲奇

“AI四小龙”上市的消息沸沸扬扬传了许久,如今随着商汤科技通过港交所聆讯,“四小龙”中总算有一家要跨过IPO这道门槛了。

无论是收入还是研发人员数量,商汤科技均是“AI四小龙”之首,但其之所以被称为“小”,皆因为与海康威视、大华股份等公司相比,商汤科技的规模在竞争中均处于劣势。在汽车自动化和智能化的趋势下,商汤科技汽车客户的拓展似乎显得有点慢。近期,元宇宙东风来袭,商汤科技又讲起了“AI+科幻”的故事。三心二意的商汤,能把AI赋能的路越走越宽吗?

自带明星光环,7年11轮融资百亿美元估值

作为“AI四小龙”之首的商汤科技,成立之初就是一家头顶明星光环的公司,在全球计算机视觉领域,公司创始人汤晓鸥是毫无疑问的“大牛”。

上世纪 90 年代,从中国科学技术大学本科毕业的汤晓鸥赴美求学,先在罗切斯特大学获得硕士学位,后在麻省理工学院拿下博士学位,就是在MIT读博期间,汤晓鸥开始接触人脸识别的算法。博士毕业后,汤晓鸥先后在香港中文大学和微软亚洲研究院工作,继续从事计算机视觉相关领域的研究,并于2001年组建了香港中文大学多媒体实验室,这个实验室可视为商汤科技的前身。商汤科技走上快车道有两个主要的时间节点,第一个节点是2014年。

当年3月,汤晓鸥团队基于原创的GaussianFace人脸识别算法,在LFW(国际权威人脸识别公开测试集)数据库上准确率达98.52%,首次超越人眼识别能力(97.53%),且超过Facebook同时间发布的DeepFace算法(97.35%)。在这之后,汤晓鸥身上便多了一个商人的身份,2014年11月商汤科技正式成立,并在成立当年就获得了IDG资本的早期投资。IDG资本合伙人牛奎光曾表示,商汤科技是IDG唯一一个没有看产品就投资的项目。

2016年3月,谷歌开发的AlphaGo与围棋世界冠军李世石的围棋人机大战吸引了全世界的目光,AlphaGo的胜利让人工智能全球大热,商汤科技和它的同行们成为了资本热捧的香饽饽。

2016到2018年,商汤科技共进行了8轮超20亿美元的融资,投资者包括中金公司、招商证券、阿里巴巴、软银资本等国内外数十家机构。

2018年,汤晓鸥在一次公开演讲中对频繁融资做出了回应,他表示“学术的东西,如果不能落地也没有什么用,好在我们不是烧钱的公司,是能赚钱的公司,可以自负盈亏,我们的融资不是用来烧的,而是做伟大的事。”但商汤科技财务数据却跟汤晓鸥描述的情况截然相反,成立至今商汤科技还未能实现盈利,实乃一个不折不扣的烧钱独角兽。

2019年资本寒冬袭来,AI行业融资金额7年来首次下降。对此,李开复称,“过去有三个AI专家就能估值7亿、靠AI概念忽悠投资人的时代已经过去了。”2018年之后,商汤科技在2020年9月才获得一笔新融资。天眼查显示,成立至今,商汤科技共进行了11轮融资,目前估值120亿美元。

自有场景不足,海康阿里云跨界抢市场

汤晓鸥曾说过,实际上并不存在AI行业,唯一存在的是“AI+行业”,独立的AI不能成为一个行业,AI一定要和传统产业相结合才会得以发展。从汤晓鸥的话中不难看出,赋能行业进行场景落地,AI才会有发展空间。

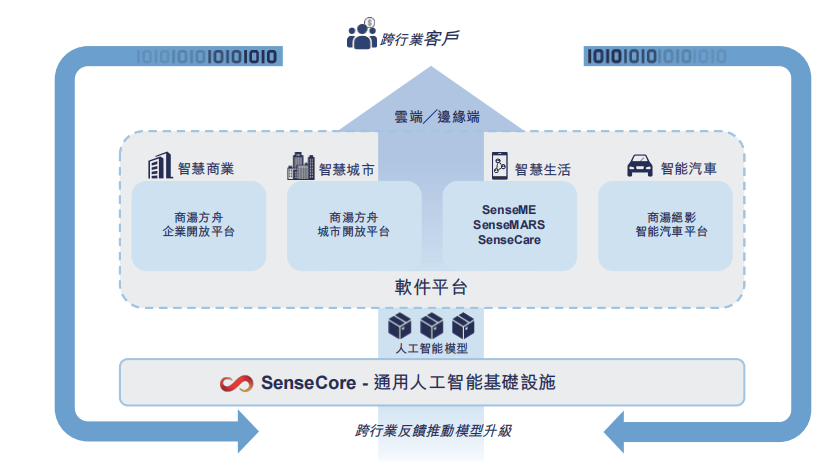

商汤科技的业务基础是SenseCore平台,通过SenseCore平台赋能商业、城市、生活、汽车等。华泰证券认为,这种业务布局类似于海康威视的统一软件架构平台和前端的三大BG及创新业务,或者是旷视科技的Brain++和前端的几大布局方向。

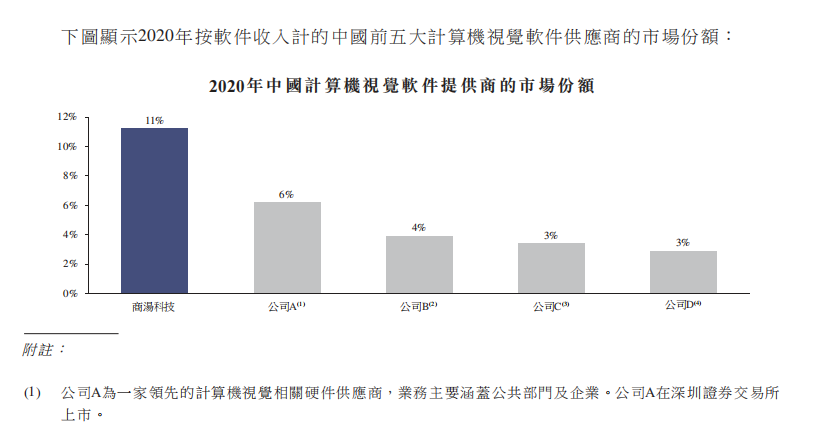

根据商汤的招股书,2020年,按软件收入计算,国内前5大计算机视觉软件供应商的市场份额总计为27%,商汤科技市占率11%,第二名A公司的市占率为6%。从CR5的市占率来看,计算机视觉软件市场的竞争较为充分,即便商汤是该细分市场的老大,在激烈的市场竞争中也难以占据较为有利的位置。

招股书对A公司的描述,A公司有可能是在深交所上市的海康威视或者大华股份。海康威视和大华股份均是传统安防大户,而安防被认为是最适合AI视觉落地的场景之一。根据IDC发布的报告,2020年海康威视在计算机视觉软件领域进入行业前3,A公司更大的概率是海康威视。华泰证券的研报认为,海康、大华从安防行业发展,形成了从传感器到后端系统的全面的产品力,近年拓展更多创新领域,客户覆盖广度和领域都远远领先于近年才创业的AI公司。

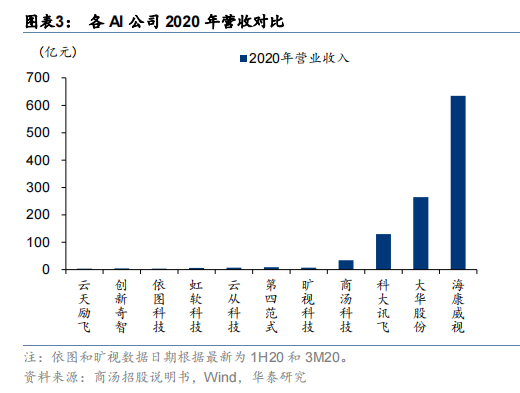

2018年到2020年,商汤科技收入分别为18.5亿、30.3亿、34.5亿,公司2020年收入增速仅13.8%,较2019年大幅放缓。不过,2021年上半年,商汤科技增长修复,上半年收入16.5亿,同比大幅增长91.9%。

收入规模上,商汤科技的收入远高于旷视科技、云从科技、依图科技,甚至还高于这3家收入的总和,坐稳“AI四小龙”之首当之无愧。然而,商汤科技2020年的收入仅相当于海康的5%、大华的13%,与海康或者大华对比,商汤的规模就显得“小巫见大巫”了。

商汤科技的竞争对手,除了旷视科技、云从科技等创业公司外,还有海康威视、大华股份。此外,百度、阿里等大型互联网公司也是商汤科技的竞争对手,百度云、阿里云可以搭配自身生态进行场景落地,而这种优势商汤科技并不具备。客户拓展、场景落地等方面,海康、大华、阿里云、百度云等公司,或许在对商汤科技进行降维打击。

3年半亏损242亿,应收款周期长汽车客户拓展缓慢

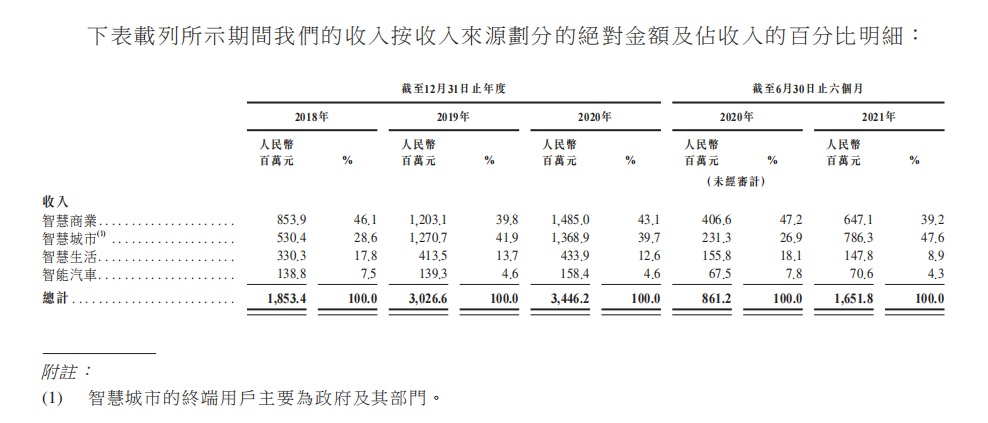

商汤科技的业务虽然分成4块,但看近3年多的收入结构变化,公司超80%的收入来自B端的智慧商业和G端的智慧城市。2021年上半年,智慧商业收入占比39.2%,较2018年下降6.9个百分点;智慧城市收入占比47.6%,较2018年提高19个百分点。

鉴于To G客户的付款模式,以及大型项目中G端客户的强势地位,商汤科技的应收账款较高。2018年末到2020年末以及2021年6月末,商汤科技应收账款及票据分别为14.7亿、46.8亿、45.8亿、40.4亿,在总资产中占比分别为8.7%、19.5%、11.9%、12.5%。

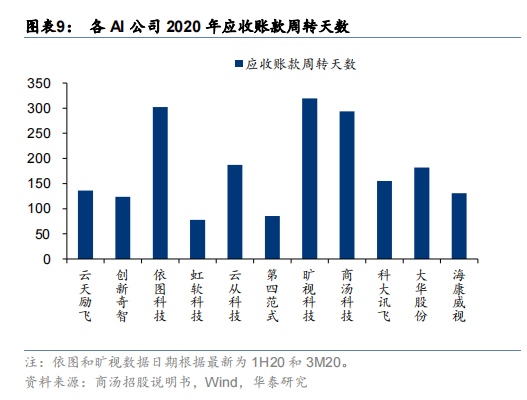

与其他AI公司对比,2020年末,商汤科技的应收账款周转天数为293天,高于海康威视、大华股份的131天和182天。“AI四小龙”中,仅云从科技的应收账款周转天数相对较低,商汤、旷视、依图的应收款周转天数在行业中处于高位。这可能是因为创业公司面对大型项目议价能力较弱,且公司收入规模有限,导致存在部分回款周期较长的项目。

由于应收款较高,以及大量的研发投入,近年来商汤科技的经营现金流一直处于净流出状态。2018年到2020年及2021年上半年,公司经营现金流净额分别为-7.5亿、-28.7亿、-12.3亿、-8.3亿。3年半时间,商汤科技累计亏损242亿。在持续亏损及没有经营现金流净流入的情况下,商汤科技一直都是靠融资“续命”。

2018年至2020年及2021年上半年,商汤科技前五大客户收入占比呈集中趋势,分别为28.4%、26.3%、31.4%、59.3%。根据招股书给出的数据,其智能汽车业务的收入更为集中。2018年到2020年及2021年上半年,商汤科技智能汽车收入分别为1.39亿、1.39亿、1.58亿、0.71亿。

同期,来自该业务第一大客户的收入分别为92.2%、92.7%、78.5%、77.5%,来自前5大客户的收入分别为99.6%、97.7%、92.2%、97.9%。在汽车智能化和电动化的浪潮下,商汤科技汽车客户的拓展进度显得慢了一些。智能汽车的故事不好讲,在招股书中商汤科技又讲起元宇宙。

商汤称,SenseME、SenseMARS等业务已让公司成为最大的元宇宙赋能平台之一,且公司与知名科幻作品《三体》三部曲的版权方三体宇宙(上海)文化发展有限公司达成战略合作,共同探索“AI+科幻”新模式。商汤想借元宇宙的东风提升估值的心情可以理解,但当下元宇宙还处于概念阶段,距离场景落地还有段距离,商汤科技终究还是要靠业绩才能在二级市场站稳脚跟。

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

即日-4.22立即报名>> 【在线会议】汽车腐蚀及防护的多物理场仿真

-

4月23日立即报名>> 【在线会议】研华嵌入式核心优势,以Edge AI驱动机器视觉升级

-

4月25日立即报名>> 【线下论坛】新唐科技2025新品发布会

-

在线会议观看回放>>> AI加速卡中村田的技术创新与趋势探讨

-

即日-5.15立即报名>>> 【在线会议】安森美Hyperlux™ ID系列引领iToF技术革新

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论