理想汽车港股上市首日破发,连续五周无中概股登美股

上周(8月9日-8月15日),1家公司在港股上市,4家公司在美股上市。

期间,无公司通过港交所聆讯,但有2家公司开启招股。

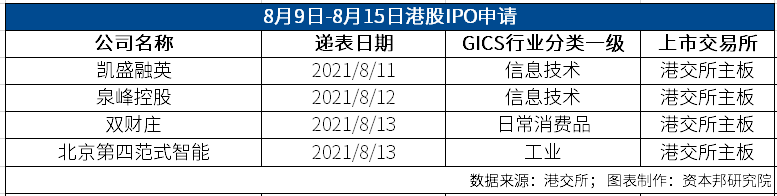

排队方面,上周,无公司向美国证监会递表,4家公司向港交所递表。以下为全名单:

本周,预计有1家公司在港股上市,无中概股在美股上市。

一、港股上市名单:理想汽车上市首日破发

上周,仅有理想汽车1家公司在港股上市。

继小鹏汽车回港上市后,理想汽车也将于港交所主板上市。8月12日,理想汽车回归港交所上市。

上市首日,理想汽车开盘价118港元,与IPO发行价持平,盘中破发,开盘半小时,报116.5港元,跌1.27%,截至收盘报117港元,上市首日跌幅为0.85%。

理想汽车是中国新能源汽车制造商,该公司设计、研发、制造和销售豪华智能电动汽车。根据灼识咨询报告,按销量统计,理想ONE于2020年被评为中国最畅销的新能源SUV车型,占市场份额9.7%,同时于中国新能源汽车市场排名第六,占市场份额2.8%,理想汽车于中国新能源汽车品牌排名第十一。

2021年1月1日-2021年3月31日,理想汽车营业收入35.75亿元(人民币,下同),实现净利润-3.60亿元。2019年、2020年,理想汽车营收分别为2.84亿、94.57亿元,净利润分别为-24.39亿、-1.52亿元。

二、港股过讯及招股:先瑞达医疗超额认购倍数超310倍

上周,港股无公司通过聆讯,有心玮医疗和先瑞达医疗两家公司开启招股。

先瑞达医疗超额认购倍数超310倍

先瑞达医疗于8月11日再次更新了聆讯后招股书,其此前于6月23日已通过聆讯。

8月12日-8月17日,先瑞达医疗进行招股,目前已结束招股。公司拟全球发行6863.3万股,其中90%为国际发售,10%为公开发售,另有最多15%超额配股权。每股发行价22.2-23.8港元,每手1000股,预期股份将在8月24日上市。

据华盛通数据,截至8月17日,先瑞达医疗已获310.67倍认购。

公司是一家中国创新医疗器械企业,以“介入无植入”为理念,提供多种血管疾病治疗方案。公司研发了多款具有世界领先技术的介入医疗器械。截至最后实际可行日期,公司已有两款DCB产品获国家药监局批准。

财务方面,2019年-2020年以及截至2021年3月底,公司收益分别为人民币(下同)1.25亿元、1.94亿元以及5332万元;净利润分别为2310.5万元、4429.2万元以及4001.6万元;研发开支则分别为2547.9万元及8348.7万元以及3613.5万元。

心玮医疗获193.55倍认购

心玮医疗于7月16日通过聆讯,于8月10日-8月13日招股,拟全球发售约660.19万股,每股发售价160-171港元,每手50股,预计于7月12日上市。

据华盛通数据,截至8月17日,心玮医疗已获193.55倍认购。

心玮医疗成立于2016年6月,是一家创新型神经介入医疗器械公司,凭借商业化产品及在研产品的广泛产品组合在中国神经介入市场占据领导地位。产品组合包括神经介入及心脏医疗器械。

财务方面,2019年、2020年以及2021年3月31日止三个月,公司收益分别为0、1456.2万元(人民币,下同)以及1361.9万元;净亏损分别为7549.8万元、2.16亿元、4129.7万元。

三、港股上市递表名单:AI智能独角兽第四范式智能赴港IPO

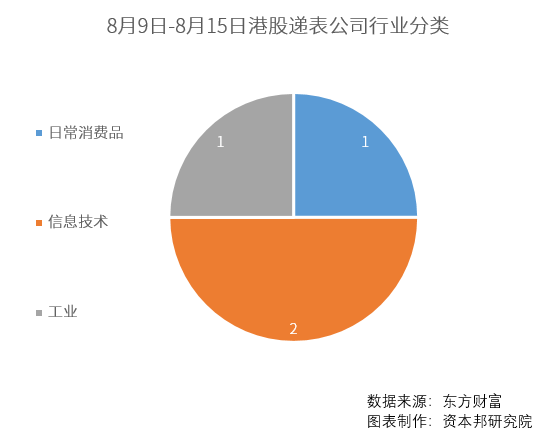

上周,共有4家公司向港交所递交招股书,均计划登陆主板。

按照行业分类,据GICS行业分类一级,上周递表的公司中有2家信息技术公司、1家日常消费品公司和1家工业公司。

AI智能独角兽北京第四范式智能赴港IPO

8月13日,北京第四范式智能向港交所递交招股书,拟在香港主板挂牌上市。

招股书显示,公司是企业人工智能的行业先驱者与领导者。其提供以平台为中心的人工智能解决方案,使企业实现人工智能快速规模化转型落地,发掘数据隐含规律并全面提升企业的决策能力。

于2020年,公司服务了47家财富世界500强企业及公众上市公司;于2019年及2020年,标杆用户的净收入扩张率分别为250%及167%。

在过去的2018年、2019年、2020年三个财政年度和2021年上半年,第四范式的营业收入分别为1.28亿、4.60亿、9.42亿和7.88亿元人民币,相应的净亏损分别为 3.72亿、7.18亿、7.5亿和11.87亿元人民币。

值得注意的是,人工智能技术一直在不断演变。人工智能技术出现缺陷或不当使用,不论是实质或认知层面上、有意或无意、是因公司或因其他第三方造成,均可能对公司的业务、声誉及社会对人工智能解决方案的普遍接受度造成负面影响。

此外,公司正对研发作出重大投资,而有关投资可能于短期内对公司的盈利能力及经营现金流量造成负面影响,且未必会产生公司预期达成的结果。上述年间,公司的研发开支分别为1.93亿、4.16亿、5.66亿和5.78亿元人民币。

凯盛融英由A股转战H股

8月11日,凯盛融英信息科技(上海)股份有限公司向港交所主板递交上市申请。据悉,2020年4月,凯盛融英曾与中金公司签署上市辅导协议,拟在A股上市,此后,中金公司又分别在2020年6月、2021年2月报送了对凯盛融英的辅导进展报告。

此次招股书显示,凯盛融英成立于2008年,是一家行业专家知识信息服务供应商,其专家的网络及客户群遍布全球。业务模式上看,公司的服务在于透过专家网络为客户提供专业的行业知识。公司的专家网络迅速增长,从截至2018年12月31日约23万名成员增加至截至2021年3月31日约36万名。截至2021年3月31日止三个月,公司的专家网络成员覆盖广泛的行业,包括消费及零售、医疗健康、TMT、咨询服务、汽车及金融等。

财务方面,公司收入于业务纪录期间大幅增长,收入总额由2018年的人民币(下同)3.85亿元增至2019年的4.61亿元,再增至2020年的6.44亿元,复合年增长率为29.2%,而纯利则由2018年的8450万元增至2019年的9270万元,再增至2020年的1.666亿元,复合年增长率为40.4%。

此外,截至2021年3月31日止三个月,公司的收入及纯利分别为2.13亿元及6840万元,同比分别增加53.1%及46.8%。

值得注意的是,公司的业绩增长取决于其吸引及留住大量专家和客户的能力,并且实现专家群体增长亦需要公司越来越多地参与复杂且高成本的销售及营销工作。

除此之外,行业专家知识服务市场相对较新且发展迅速。公司日后的成功将在很大程度上取决于该市场的持续增长和扩张以及客户聘请专家提供服务的意愿。倘若行业专家知识服务市场不能持续发展或发展速度低于公司预期,公司的增长或会放缓或停滞,公司的经营业绩可能受不利影响。

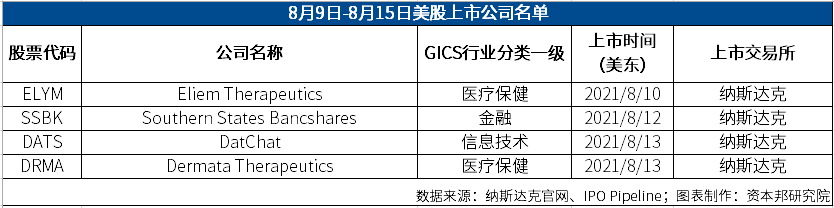

四、美股上市名单: 连续5周无中概股登陆美股市场

上周,美股市场迎来4家公司成功上市,其中无中概股。截止本周,已连续5周无中概股登陆美股市场。

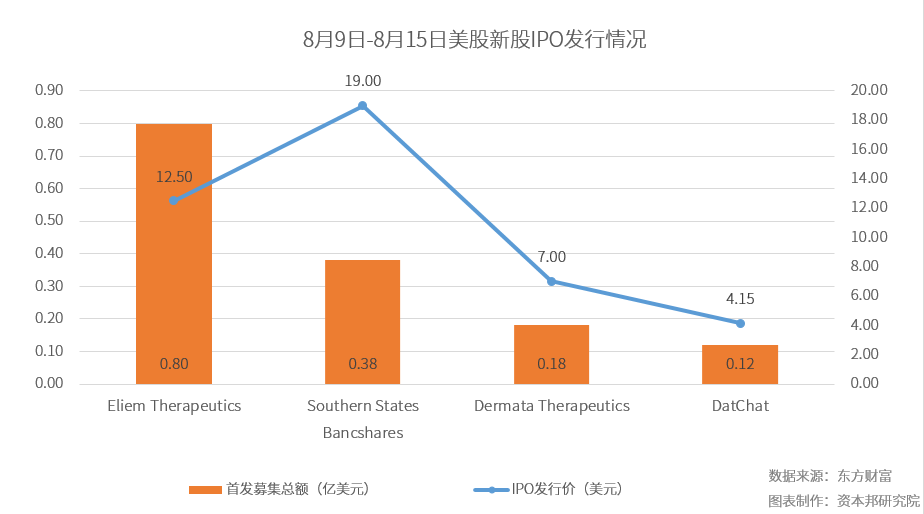

按照行业分类,据GICS行业分类一级,上周递表的公司中有2家医疗保健公司、1家金融公司和1家信息技术公司。

从IPO发行情况来看,Southern States Bancshares的IPO发行价最高,达到19美元,募集资金为0.38亿美元。Eliem Therapeutics的首发募集资金最高,达到0.8亿美元。

4家新上市公司中,以上市首日股票收盘价计算,Eliem Therapeutics涨幅最大,较发行价涨27.2%,收盘价为15.9美元。DatChat和Dermata Therapeutics上市首日均破发。

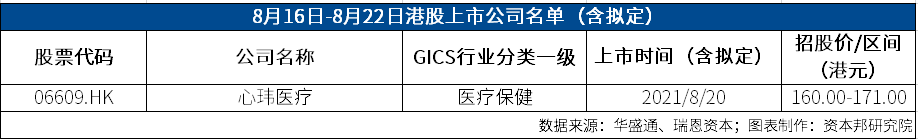

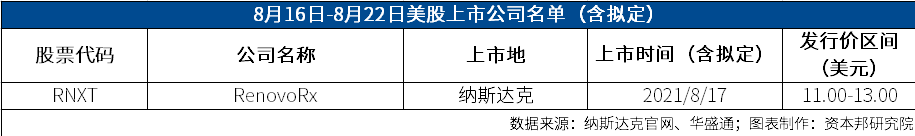

五、本周新股前瞻:1家公司拟在港股上市,1家公司在美股上市

截至北京时间8月17日14点,本周(8月16日-8月22日)预计将有1家公司在美股上市,有1家港股公司上市,以下为全名单:

来源:资本邦

图片新闻

最新活动更多

推荐专题

- 1 全新一代奥迪A6 Avant公布,能跟宝马5系、奔驰E级一战吗?

- 2 明明手握1751亿现金,小米却还要募资396亿,用来干什么?

- 3 高呼的“全民智驾”真的做到“全民”了吗?

- 4 地平线智驾方案软硬结合,大众、保时捷的合作纷至沓来

- 5 城市NOA试驾报告:七家车企,北京路测!

- 6 2025上海车展看什么?看这一篇就够了!

- 7 一文看懂2025汽车百人会国际论坛:中国汽车出海,外资在华如何发展

- 8 工信部召开智能网联汽车产品准入及软件在线升级管理工作推进会提的内容,将如何影响智驾行业发展?

- 9 P3:全球车企智能驾驶技术发展盘点

- 10 自动驾驶供应链内幕:Tier1与Tier2,谁是幕后黑手,谁在躺赢?

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论