收购退出的医疗独角兽盘点:最高收购额达70亿美元

2013年,美国Cowboy Venture投资人Aileen,将市场上成立时间较短(不超过10年)、由投资人或者估值机构估值超过10亿美元的创业公司,统称为“独角兽”。由此,“独角兽”一词发轫于美国,并逐渐在全球传播开来。

出行领域独角兽摩拜被美团收购后,对于企业来说,收购究竟是“收割”还是“落袋为安”,是否正如摩拜CEO胡玮炜说的:“资本对你的支持,未来你都要加倍归还。”这些话题在资本市场的讨论甚嚣尘上。

诚然,独角兽企业的成长离不开资本的运作。在投资中,不仅要关注怎么进入一个项目,对于创业投资基金来说,更重要的是如何退出,退出机制是创投基金规避风险,收回投资并获取收益的关键。

随着A股的放开,IPO似乎成为医疗健康独角兽们的终极目标,由于其高投资回报率,IPO也成为投资者最理想的退出方式。但无论是在国内还是在国外,IPO都对企业的持续盈利和资金能力有着不小的考验。

在动脉网统计的各交易所IPO的企业估值中,以纽交所、纳斯达克等境外市场企业估值表现居中游水平,高估值的独角兽,反而成为投资人们又爱又恨的标的。相比2013、2014年IPO的盛况,VC/PE们在投资中的回报率相应回落。因此,相应的,退出策略由全力押注IPO,也调整为并购、股权回购等多种方式并行。

根据CBinsights的独角兽数据库显示,从2010年到2018年的医疗独角兽中,有19家家通过并购的方式退出,这些企业各自的特点是什么?动脉网对数据予以整理分析,探寻医疗独角兽并购退出背后的逻辑。

收购退出独角兽企业分析

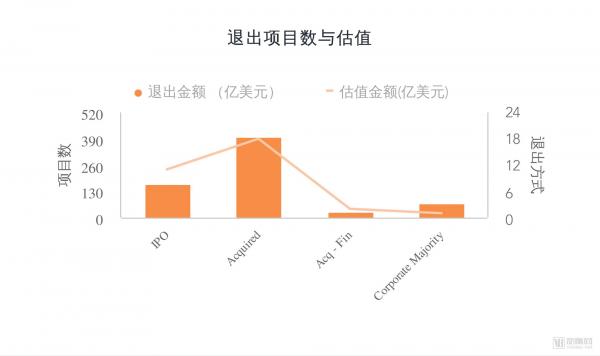

根据独角兽追踪器数据显示,在医疗健康领域,2009年以来通过各种方式IPO,收购(Acquired)等方式退出的企业共32家,其中IPO退出的企业为11家,总估值为169.3亿美元,收购退出的企业为18家,退出时总估值达475.4亿美元。

综合以上数据来看,IPO及并购成为资本和企业在退出时的主流选择。

有资料显示,选择在纳斯达克上市的企业,平均花费超过100万美元,为上市而支付的全部费用占所筹集资金的8%一25%,这些费用主要包括宣传费用、律师费、审计费用、财务顾问费、包销商费用和直接人市费用等。上市费用的多少取决于公司规模,集资方法和集资的数量,因此,国外的独角兽企业并不排斥较快变现的并购退出方式,且单笔数额超过IPO的募资金额。

近年来收购退出的独角兽企业(数据来源:CBinsights)

企业分布行业统计(数据来源:CBinsights)

由于IPO的变现周期较长,在这一期间需要企业投入更多的资金,因此,近二十年来,并购一直是全球范围内生命科学与医疗行业发展的主题,在上述独角兽的并购事件中,有15个项目属于生物制药领域,占比达75%,总估值高达422.9亿元。

涉及医疗器械和医疗服务较少,数量分别为3家和1家,退出时估值分别为39亿和17亿。

图片新闻

技术文库

最新活动更多

-

4月23日立即报名>> 【在线会议】研华嵌入式核心优势,以Edge AI驱动机器视觉升级

-

4月25日立即报名>> 【线下论坛】新唐科技2025新品发布会

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7月30-31日报名参会>>> 全数会2025中国激光产业高质量发展峰会

-

精彩回顾立即查看>> OFweek 2025(第十四届)中国机器人产业大会

-

精彩回顾立即查看>> 【在线会议】从直流到高频,材料电特性参数的全面表征与测量

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论