健康之路收入虽好却连年亏损近6亿:业务反复调整,毛利率也巨降

《港湾商业观察》黄懿

2023年6月13日,健康之路股份有限公司(下称“健康之路”)首次递表港交所。同年12月29日,健康之路再度向港交所递交了更新后的招股书,建银国际为独家保荐人。健康之路国内运营主体为健康之路(中国)信息技术有限公司和福建健康之路信息技术有限公司。

早期健康之路受到不少资本青睐,其中,受到百度的影响,对业务做出调整,从面向C端转为面向B端客户,目前,公司又有了新的发展方向,近期收购了线下药房,开创面向C端客户的零售业务。

01

营收不错却亏损不止,毛利率下滑

招股书显示,2020年至2022年及2023年6月30日(报告期内),健康之路的收入依次为1.87亿、4.31亿、5.69亿、5.34亿;税前亏损依次为5872.7万、1.52亿、2.58亿、1.08亿,累计亏损5.76亿;净亏损依次为6532.8万、1.55亿、2.56亿、1.05亿,累计亏损5.81亿;经调整净利润(非国际财务报告准则计量)依次为4055.4万、48.6万、2391.9万、3035.6万;毛利率依次为60.3%、40.2%、43.2%、32.6%。

可以看出,报告期内,健康之路的业绩并不同步,营收虽然稳步上升,却持续亏损,毛利率也下滑明显。

招股书显示,健康之路主要有健康医疗服务、企业服务及数字营销服务两项业务。其中,健康医疗服务包括医疗支持服务及价值医疗服务。此外,企业服务及数字营销服务还有各自的细分业务。企业服务包括内容服务;及信息技术服务。

招股书显示,内容服务主要包括科普内容服务,当中健康之路向合作平台百度提供在线科普内容,并实时回答健康相关问题,其服务费按CPM基准收取;通过与外部医生合作,提供与健康有关的文章、问答或视频短片,并在健康之路的平台上发布健康有关的文章或视频短片;及通过协助医药行业企业及机构收集及分析临床病例数据及进行有效性及安全性研究,提供真实世界研究支持服务。

而信息技术服务的收入来自向医疗机构、医药企业及其他企业客户收取提供技术基础设施及或营销咨询服务的技术服务费。

其中,报告期内,来自健康医疗服务的收入占比依次为34.7%、29.7%、32.2%、23.3%;来自企业服务及数字营销服务的收入占比依次为63.3%、69.8%、67.6%、76.7%。

同一时期,健康医疗服务的毛利率依次为82.9%、66.7%、70.6%、51.7%;企业服务及数字营销服务的毛利率依次为48.4%、28.9%、30.3%、26.8%。

对于各项业务毛利率的下滑,健康之路称,2023年上半年,健康医疗服务的毛利率的下降,主要由于医疗支持服务及增值医疗服务的毛利率下降;同一时期,企业服务及数字营销服务的毛利率减少,主要由于毛利率一般相对较低的企业服务的收入贡献增加。

截至2023年6月30日,中国11601家医院,包括7405家一级╱二级╱三级医院及4196家基层医疗机构已连接健康之路的平台。报告期内,平台安排的医疗咨询人次分别为1850万、1020万、590万、200万,呈现直线大幅骤降趋势。

02

因百度改变业务方向,销售成本攀升

对于平台安排的医疗咨询人次减少严重的情况,健康之路称,主要由于来自百度的直接用户流量减少,因其自2021年下半年起开始直接与医生于其自有平台合作。

公开资料显示,虽然目前健康之路的B端业务(企业服务及数字营销服务)营收占比远高于C端业务(健康医疗服务),但在成立之初,公司的业务仅面向C端用户。这也验证了健康之路平台安排的医疗咨询人次减少,以及健康之路目前的业务侧重。

而业务的调整,是从2015年,获得百度投资后的健康之路才开始开展B端业务。通过6000万美元的A轮投资,百度一跃成为了健康之路的第二大股东。截至2023年6月末,百度持有公司12.46%的股份。而健康之路与百度的合作主要涉及尤其是搜寻引擎技术和信息发布。

而除了依赖百度,健康之路对前五大客户的依赖程度也不低。

招股书显示,报告期内,健康之路源于前五大客户的收入分别占总收入的46.0%、52.2%、41.5%、42.0%,而仅源于最大客户的收入占比依次为19.4%、31.9%、14.9%、15.5%。其中,百度仅于2020年为最大客户。

随着健康之路毛利率的下滑,其运营成本的增长值得关注,其中,增幅最大的为销售成本。

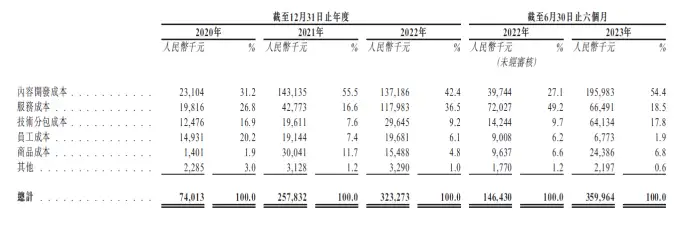

招股书显示,健康之路的销售成本由2020年的7400万元增加248.4%至2021年的2.58亿,并进一步增加25.4%至2022年3.23亿。销售成本由截至2022年6月30日止六个月的1.46亿大幅增加至截至2023年6月30日止六个月的3.60亿,增幅为145.9%。健康之路称,销售成本增加主要是由于在扩展现有业务及推广新业务线方面加大力度及增加成本。

而销售成本中,报告期内,占比最高的一直都是内容开发成本,其占比依次为31.2%、55.5%、42.4%、54.4%。对此,健康之路称,2023年上半年的增长主要由于受真实世界研究支持服务增长所推动,通过患者调查及医生调查收集真实世界的临床数据所产生的费用。

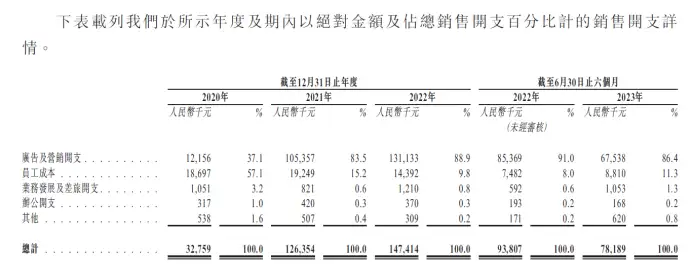

此外,健康之路的销售开支也值得注意。报告期内,销售开支依次为3275.9万、1.26亿、1.47亿、7818.9万。其中,广告及营销开支的占比依次为37.1%、83.5%、88.9%、86.4%,2021年占比突增,上升明显。

健康之路指出,广告及营销开支由2020年至2022年的大幅增长,主要由于各项开支增加,其中包括向个人及企业客户推广公司的特定服务及产品;向客户、医生及医院推广整体品牌及产品;及健康之路平台的基于效果用户获取营销活动。而2023年上半年的波动下滑,主要由于健康之路减少健康医疗综合服务包的有关开支。

03

收购线下药房,再次开启C端业务

而最近各大健康医疗公司如火如荼地进行线下药房的收购和自建,健康之路一样参与其中。

2022年12月,健康之路以664.77万元的对价收购了连锁药房建明堂44.32%的股权,并通过增资204.55万元,认购了建明堂12%的股权。在增资完成后,健康之路累计持有建明堂51%的股权,建明堂也成为了健康之路的附属公司。通过此次收购,健康之路获取了建明堂旗下的6家特药药房。

2023年上半年,公司的医药零售业务收入由2022年上半年的46.2万增至2432.0万,占总营收的比重也由0.2%增至4.6%。

参考《港湾商业观察》在今年1月11日发布的《华人健康的收购野心:高溢价20倍买之谜,大举扩张后业绩增速放缓》,该文章中提到,“未来3年,一心堂(002727.SZ)计划开店2900家、大参林(603233.SH)计划新建3600家、益丰药房(603030.SH)计划新建3900家,老百姓(603883.SH)计划2023年新增门店3000家。”

2023年3月上市成功的华人健康(301408.SZ),更是在募集资金的用途中明确指出,“项目原计划3年内在安徽省及周边省份的重点城市开设648家直营门店,拟投资5.56亿。”

相比之下,健康之路的线下药房的扩张之路可能仅是一个开始,想要参与到药品零售业务,还需要加入到和其他健康医疗公司的线下药房数量的比拼之战,这又将是一笔很大的开支,对于亏损不止的健康之路而言,亦是挑战。

从C端转战B端,如今又再次面向C端,健康之路的业务调整展示了在过去几年里健康医疗企业的演变以及发展趋势,与此同时,健康之路的业务调整是审时度势而为还是目前公司业务毛利率下降被迫调整,还不得而知。但健康之路在医药零售业务是否已落后其他公司,还需看公司未来的发展计划。

伴随着拓展医药零售业务,健康之路同时开拓了医药批发业务。这也完全契合其他健康医疗公司的业务结构。

招股书显示,健康之路于2023年11月开始开展了医药批发业务,以补充医药零售业务。具体而言,公司已经成为了一款用于治疗甲流、乙流的常用药的国内总代理,并向多家第三方药房销售该款药物。

对于健康之路的业务调整,盘古智库高级研究员江瀚认为,“从C端转战B端,再回归C端,表明健康之路在不断探索和调整自己的业务模式,以适应市场需求和变化。这种灵活调整的能力在一定程度上反映了企业的创新能力和市场敏感度。然而,这种反复的业务调整也可能对企业产生一定的负面影响。”

江瀚指出,“首先,业务调整需要投入大量的资源和精力,包括时间、资金、人力等。频繁的业务调整可能会导致资源的浪费,降低企业的运营效率。其次,业务调整可能会导致企业战略的不连贯性,使得企业在某个领域的积累和优势无法得到充分发挥。此外,对于员工来说,频繁的业务调整可能会导致他们对企业的未来发展方向感到困惑,影响员工的工作积极性和稳定性。然而,如果健康之路能够准确把握市场变化,合理规划业务调整,将B端和C端业务有效结合,那么这种调整可能会为企业带来新的增长点。”

据企业预警通和天眼查显示,2018年至2019年间,福建健康之路公司共有7次历史被执行人,累计标的为8.77万。

2019年,董事长张万能于(2019) 津0104执3791号案件和(2019) 津0104执3790号案件中被限制高消费。

此外,截至目前,福建健康之路公司62.96%的案件身份为被告,25.93%的案件身份为原告,11.11%的案件身份为其他当事人,近五年里2023年案件占比85.71%。

2020年7月8日,健康之路(中国)公司被湛江市市场监督管理局予以行政处罚2万元,违法事实是虚假商业宣传。(港湾财经出品)

原文标题 : 健康之路收入虽好却连年亏损近6亿:业务反复调整,毛利率也巨降

图片新闻

技术文库

最新活动更多

-

4月23日立即报名>> 【在线会议】研华嵌入式核心优势,以Edge AI驱动机器视觉升级

-

4月25日立即报名>> 【线下论坛】新唐科技2025新品发布会

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7月30-31日报名参会>>> 全数会2025中国激光产业高质量发展峰会

-

精彩回顾立即查看>> OFweek 2025(第十四届)中国机器人产业大会

-

精彩回顾立即查看>> 【在线会议】从直流到高频,材料电特性参数的全面表征与测量

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论