左手融资、右手高溢价收购,达嘉维康现金流告急

出品 | 创业最前线

作者 | 王亚静

编辑 | 蛋总

美编 | 李雨霏

审核 | 颂文

4月22日,达嘉维康发布2023年业绩财报。

财报显示,2023年,公司实现营收39.04亿元,同比增长18.56%;归母净利润3429.98万元,同比下降32.85%。

Wind数据显示,这是自披露2012年财务数据以来,达嘉维康的归母净利润下滑幅度最大的一年,创下历史记录。

之所以如此,与达嘉维康不断扩张的策略脱不开关系。过去一年,企业大手笔并购、扩建销售队伍所带来的成本上升,直接导致利润承压,还导致企业“债台高筑”。

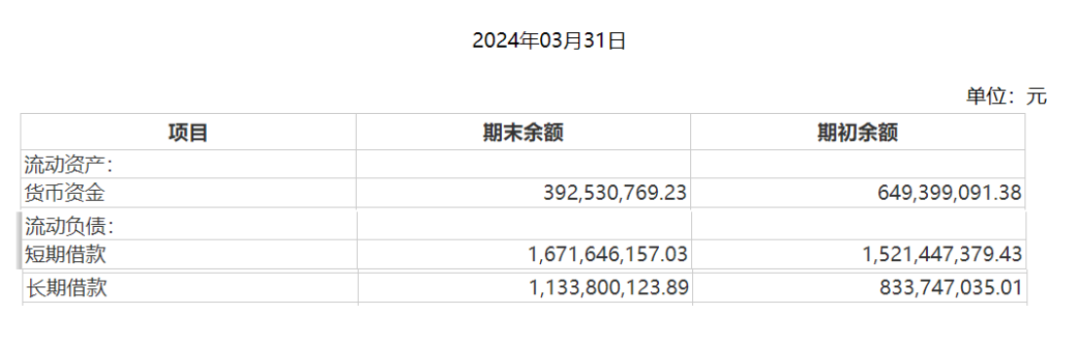

财报显示,截至2024年3月31日,企业的短期借款高达16.72亿元、长期借款11.34亿元,但货币资金却不足4亿元。

在现金流承压之际,达嘉维康计划定增募资。按照规划,拟向控股股东、董事长、实控人之一王毅清以7.49元/股的价格发行股票,募资不超过1.2亿元(含本数),用于补充流动资金。

而截至4月26日收盘,达嘉维康的股价报收8.98元/股,比定增价格高16.6%。若成功定增,王毅清或将赚上一笔。

1、归母净利下滑超3成,创历史最大跌幅记录

达嘉维康是由一家大药房发展而来。

2002年,王毅清、尹旭林、易图耀共同出资设立同健大药房,后经历改制、更名,形成了达嘉维康的前身同健有限。如今,王毅清是公司的控股股东。

王毅清深耕医药行业多年、经验丰富。据红网报道,其曾担任湖南省第十一届政治协商委员、湖南省医药协会副会长、湖南省药学会副理事长、湖南省医疗保险研究会副会长、长沙市药学会副会长等多职。

在王毅清的带领下,2015年3月,公司曾以“同健股份”的名称在新三板挂牌上市。上市后不久,同健股份就发布公告称,拟以发行股票的方式购买王毅清、钟雪松持有的达嘉维康100%股权,价格为3.9亿元。

2016年8月,同健股份宣布更名为“达嘉维康”;2018年1月,公司在新三板终止挂牌。此后,达嘉维康开始冲击深交所,并于2021年12月登陆创业板。

如今,达嘉维康已经成长为一家根植于湖南的区域性医药流通龙头企业,主要从事药品、生物制品、医疗器械等产品的分销及零售业务。

(图 / 达嘉维康大药房官微)

到了2023年,达嘉维康的业绩创下一项记录——归母净利润出现自披露2012年财务数据以来的最大跌幅。

财报显示,2023年,公司实现营收39.04亿元,同比增长18.56%;归母净利润3429.98万元,同比下降32.85%。

(图 / 达嘉维康财报)

拉长时间来看,2012年-2023年这12年时间里,达嘉维康共有4个财年的归母净利润出现下滑,分别是2018年、2020年、2022年和2023年。

(图 / Wind(单位:亿元))

Wind数据显示,上述4年时间里,达嘉维康的归母净利润分别同比下滑2.45%、26.01%、25.11%及32.85%。以此来看,2023年是企业的归母净利润首次出现30%以上的下滑幅度。

对于利润的下滑,公司解释,主要原因是支付并购企业股权转让款增加了资金成本,且并购企业尚处于交割过渡期,报告期内未完成全面交割及合并财务报表,导致相关成本费用增加。另外,公司工业板块2023年整合全国销售渠道,扩建销售队伍,导致销售费用、管理费用等增加而未实现盈利所致。

对于达嘉维康近年来的表现,投资者直接用脚投票。

Wind数据显示,截至4月26日,公司股价报收8.98元/股,早已跌破发行价12.37元/股,较盘中最高值36.69元/股下跌75.5%。

2024年12月7日,王毅清、明晖夫妻,同嘉投资(王毅清为执行事务合伙人),王毅清姐姐王孟君、王慧君的首发限售股将迎来解禁,届时,大量解禁股票上市,若股东选择抛售,达嘉维康的股价或将进一步承压。

(图 / 达嘉维康财报)

在业绩、股价双重压力之下,达嘉维康亟需寻找新的出路。

2、进军全国,不惜高价收购抢市场

作为在长沙起家的区域性企业,达嘉维康的业务重心一直在湖南省内。

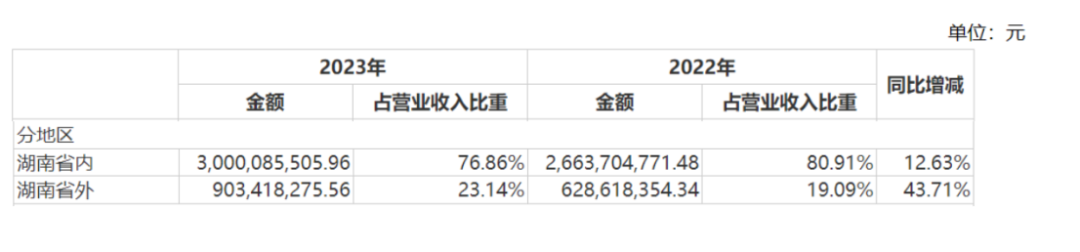

财报显示,2023年,湖南省内贡献了76.86%的营收,达到30亿元,同比增长12.63%。

(图 / 达嘉维康财报)

但值得注意的是,湖南省内的业务虽然保持着增长,但已经明显跟不上企业的整体增长速度。

于是,达嘉维康开始大规模扩张,意在全国市场。

在财报中,公司公布了未来发展战略。具体而言,要以新建、并购等方式扩展连锁药房,形成了以湖南为根基,向全国不断布局发展的策略。

此外,要以连锁药店为基础,打造全国专业药房新模式,并且要立足医药工业板块,搭建全国销售团队。

为了快速扩张,达嘉维康甚至不惜高溢价收购。

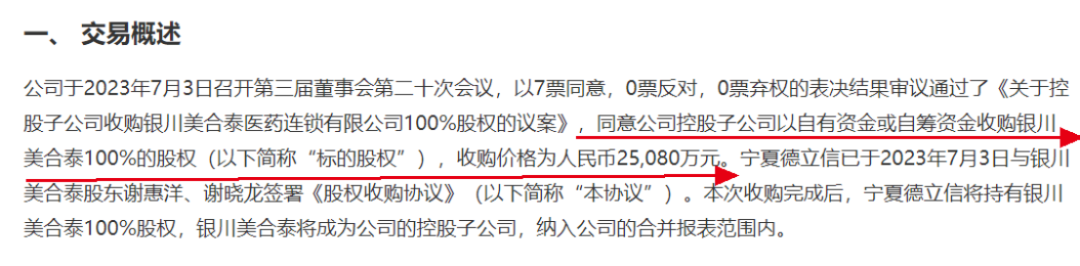

2023年7月,达嘉维康表示,控股子公司拟收购零售连锁医药企业银川美合泰100%股权,对价2.51亿元。

(图 / 达嘉维康公告)

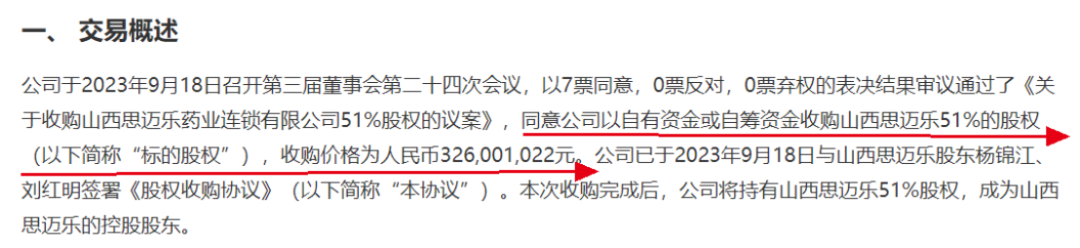

本次收购采用收益法评估结果进行,截至评估基准日,银川美合泰的股东全部权益账面值为895.12万元,评估值为2.51亿元,增值率高达2707.55%。

(图 / 达嘉维康公告)

此举迅速引来深交所注意,并下发关注函,要求其说明,收益法估值使用的主要参数的确定依据与合理性?本次交易是否涉嫌利益输送,是否损害中小投资者的合法权益?

达嘉维康详细回复了深交所,并阐述了估值的合理性,并表态此举不涉嫌利益输送,也并未损害中小投资者的合法权益。

实际上,这仅仅是达嘉维康高价收购的一个缩影罢了。

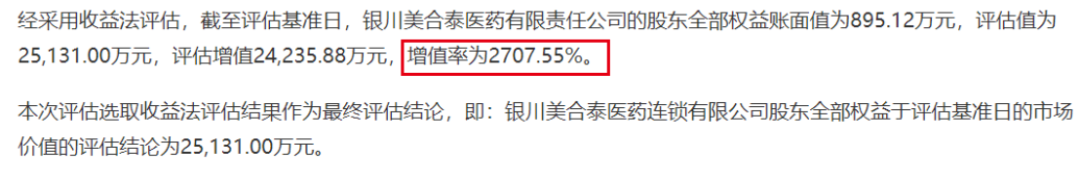

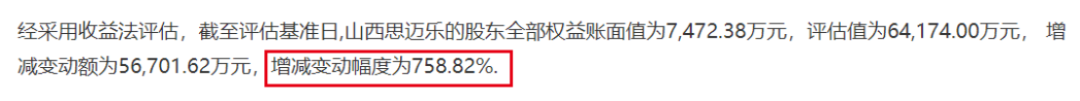

两个月后(即2023年9月),达嘉维康再次发布公告称,拟收购零售连锁医药企业山西思迈乐51%股权,收购价3.26亿元。

(图 / 达嘉维康公告)

本次收购同样按照收益法评估进行,截至评估基准日,山西思迈乐的股东全部权益账面值为7472.38万元,评估值为6.42亿元,增值率高达758.82%。

(图 / 达嘉维康公告)

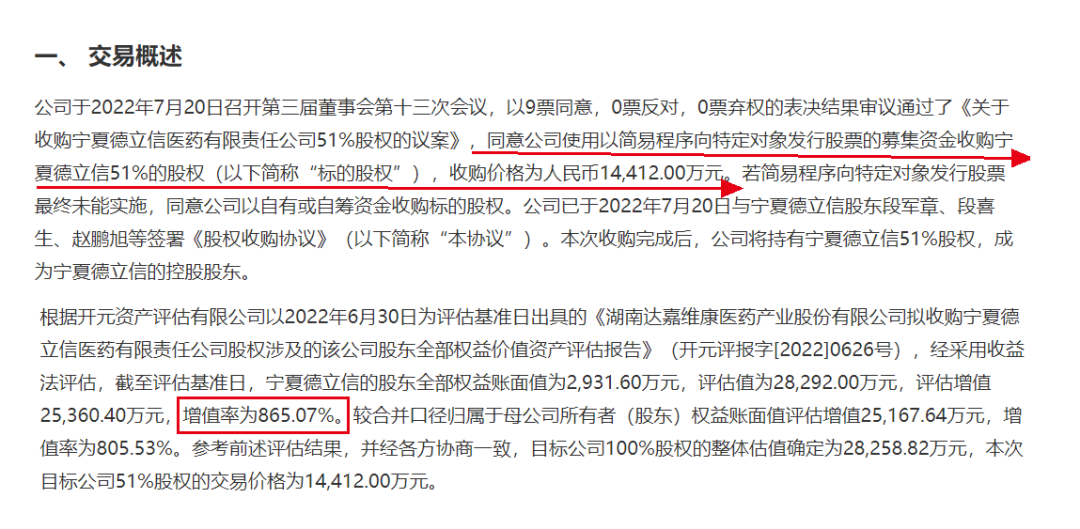

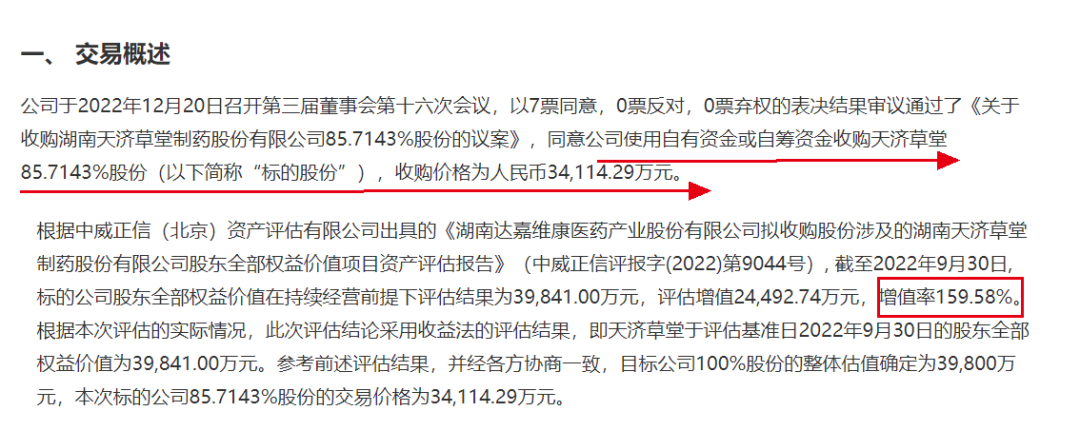

另据「界面新闻·创业最前线」不完全统计,达嘉维康在2022年还披露了2个收购计划。

2022年7月,达嘉维康拟收购宁夏德立信51%股权,收购价格为1.44亿元,评估增值率为865.07%;2022年12月,又计划收购湖南天济草堂85.7143%股份,收购价格为3.41亿元,评估增值率为159.58%。

(图 / 达嘉维康公告)

诚然,在大举扩张之下,企业的门店快速增长。2023年财报称,公司在全国已有1400余家零售药房门店,而在2021年底时,公司开设的直营门店总数仅有121家。

3、控股股东拟低价定增,药店发生骗取医保基金案

但不容忽视的是,这种“野蛮式”扩张也为企业带来了沉重的现金流负担。

截至2024年3月31日,达嘉维康的货币资金为3.93亿元、短期借款却高达16.72亿元。除此之外,企业还有11.34亿元的长期借款。

(图 / 达嘉维康财报)

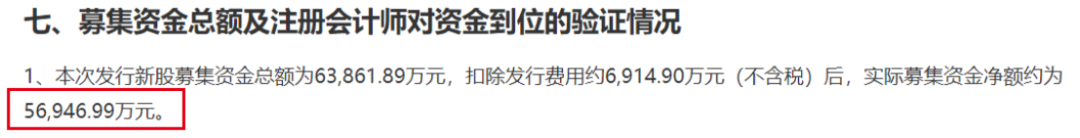

2021年12月,达嘉维康登陆深交所创业板,募集资金净额为5.69亿元,但仅2年多时间过去,达嘉维康的现金流已经相当紧张。

(图 / 达嘉维康财报)

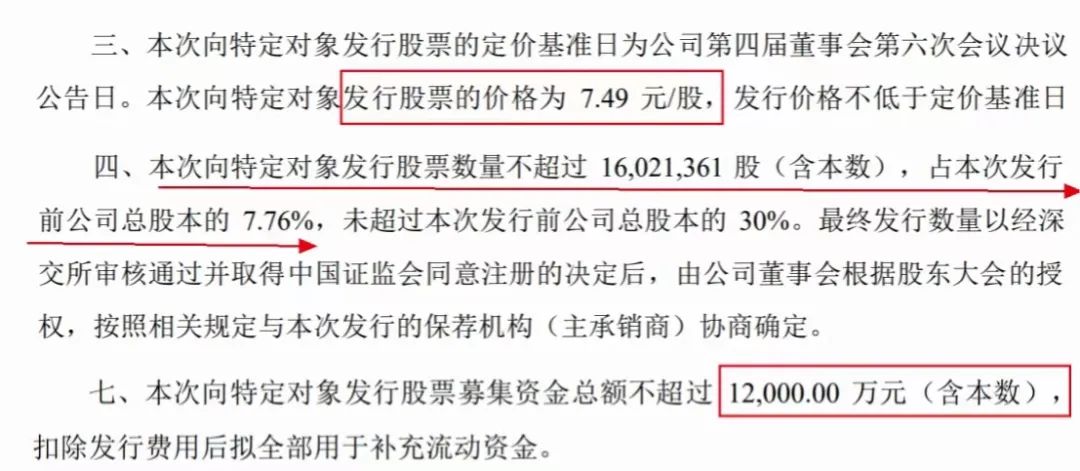

于是,在这次财报发布前夕,达嘉维康公布了一项定增预案,计划向王毅清定向发行股票数量不超过1602.14万股(含本数),占本次发行前公司总股本的7.76%,定增的价格为7.49元/股,募集资金不超过1.2亿元(含本数)。

(图 / 达嘉维康公告)

这个定增价格明显低于达嘉维康自身的股票价值。Wind数据显示,截至4月26日,其股价报收8.98元/股,若以此计算,定增价格每股折让16.6%,王毅清增持的这部分股票将浮盈超2000万元。

其实,这不是企业第一次计划定增。

公开资料显示,2023年,公司拟向不超过35名(含35名)特定投资者定向发行股票,募集资金不超过3亿元(含本数)。其中,2.1亿元拟用于连锁药店建设、9000万元用于补充流动资金。

(图 / 达嘉维康公告)

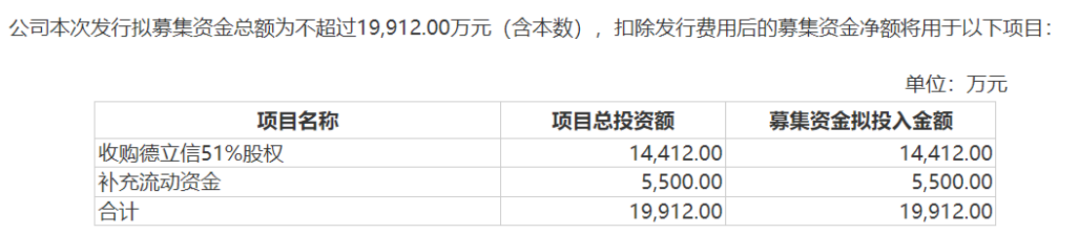

在2022年,企业同样曾计划向不超过35名(含35名)特定投资者定向发行股票,募集资金不超过1.99亿元(含本数)。其中,1.44亿元拟用于收购德立信51%股权、5500万元用于补充流动资金。

(图 / 达嘉维康公告)

不过,这两次定增计划均已“流产”。2023年4月,公司宣布终止2022年定增相关事项;2023年9月,公司撤回了2023年定增申请文件。

而在此次计划定增之时,达嘉维康一名药店员工又牵扯进了一项骗取医保基金案。

2023年9月,湖南省医疗保障局将飞行检查中发现的达嘉维康衡阳香江城市花园分店于2021年5月1日至2023年5月31日期间“双通道”药品销售违规问题移交衡阳市医疗保障局处理。

经衡阳市医保局查实,药店员工方某某利用职务之便,通过对医保患者已报销的药品数据在药店销售系统进行退货再销售的操作,涉嫌违法违规套刷患者医保基金,造成医保基金损失共289267元。

衡阳市医保局追回造成的医疗保障基金损失289267元,并责令达嘉维康对其旗下连锁药店进行全面排查,并将排查情况上报市医保局。

目前,公安部门已对药店员工方某某采取强制措施。

这会对企业的定增预案产生多少影响尚不得而知,但可知的是企业当前的管理存在漏洞。

王毅清或许应该明白,若在企业的内部管理和现金流管理上没做到位,又如何赢得投资者的信任?

*注:文中题图来自摄图网,基于VRF协议。

原文标题 : 左手融资、右手高溢价收购,达嘉维康现金流告急

图片新闻

技术文库

最新活动更多

-

4月23日立即报名>> 【在线会议】研华嵌入式核心优势,以Edge AI驱动机器视觉升级

-

4月25日立即报名>> 【线下论坛】新唐科技2025新品发布会

-

7.30-8.1火热报名中>> 全数会2025(第六届)机器人及智能工厂展

-

7月30-31日报名参会>>> 全数会2025中国激光产业高质量发展峰会

-

精彩回顾立即查看>> OFweek 2025(第十四届)中国机器人产业大会

-

精彩回顾立即查看>> 【在线会议】从直流到高频,材料电特性参数的全面表征与测量

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论