每日优鲜、叮咚买菜亏损加剧,前路何去从?

信心最可贵!

作者:李晴雨

编辑:贺婧

风品:沈禾 车一

来源:首财——首条财经研究院

买菜江湖,再有波澜。

11月12日,市场监管总局公布了关于“防止大型互联网公司利用网络团购形成市场垄断进入市县基层地区,严重影响群众利益”人大建议的复文,指出互联网平台企业进军社区团购,或对农贸市场等线下社区经济带来巨大冲击。对关于“用严厉执法、强力监管为无序竞争的社区团购降温”等建议十分赞同。

作为新兴业态,政策风向是第一位的。菜篮子民生问题,自然容忍度更低。比如方兴未艾的生鲜电商,影响几何、前路何去从呢?

近日,领军企业每日优鲜、叮咚买菜相继发布Q3财报,从中或见些许端倪。

01

净亏额增58% 瘦身与进击

重回烧钱老路?

SHOU CAI

2021年6月9日,每日优鲜、叮咚买菜同一天向SEC提交IPO招股书,分别冲关纽约证券交易所、纳斯达克。最终“前浪”每日优鲜更“快”一步,如愿生鲜电商第一股。

也是11月12日,每日优鲜发布2021年Q3财报,营收21.219亿元,较2020年同期的14.412亿元,同比增长47.2%;净收入与毛利率均超增幅指引上限,毛利率环比增长4.8个百分点至12.3%。

GMV总额25.729亿元,同比增长41.0%;完成订单总数2870万份,同比增加34.4%;每单均价88.4元,上涨5.2%。产品销售额20.78亿元,同比增长48%;其他营收4370万元,增长14%,主要由于“便利购”智能自动售货机的产品销量增加,以及会员费收入增加。

受此利好,每日优鲜当天收盘价上涨10.94%,收于10.6美元。

然欣欣向荣的增势背后,亏损之痛同样扎眼。

2021年Q3,每日优鲜普通股东应占净亏损9.74亿元(1.51亿美元),尽管环比Q2的14.33亿元净亏有所收窄。但与2020年同期6.16亿元相比,扩大58.07%。

毛利率也不好看,2021年Q3为12.3%,去年同期为16.6%。

为何增收不增利,越卖越亏呢?

招股书曾披露,履约成本是每日优鲜运营费用的最大占比:主要由仓库租金、配送员工资等要素构成。

最新季报同样延续此痛点,2021年第三季,每日优鲜履约费用6.379亿元人民币(合9900万美元),2020年同期为人民币3.962亿元。

财报解释称,主要由于履约订单的数量增加,以及增加了产品交付、仓库运营、质量控制和客户服务人员以进一步增强履约能力。

拉长维度,2018年、2019年和2020年,每日优鲜的履约费用分别为12.393亿元、18.330亿元、15.769亿元,占公司当期营收的比例分别为34.9%、30.5%、25.7%,占总成本和运营费用的21.38%、20.59%、20.28%。比重不断降低,但仍是不小负荷。

有多沉重?

以第三季为例,完成订单总数2870万,每单履约费用22.2元。而据东吴证券发布报告显示,社区团购每件的平均履约费用约1元。

这也将前置仓的模式之重,抛于聚光灯下。

产业分析师于盛梅表示,前置仓打破生鲜业的时空痛点,的确能带来更优质、高效的消费体验,但也意味着高昂成本。

“一方面,需建设完善供应链、仓储配置中心、匹配运力资源,重资本、重运营;另一方面,生鲜产品的滞留、损耗也拉低毛利率。而只有在密集且精准布局、高效率情况下才能产生规模效应。如精细化能力、综合驾驭力、市场不匹配,极易陷入亏损换增长、规模陷阱的困态。”

当然,每日优鲜也有意“扭亏”。

与2018、2019年前比,每日优鲜前置仓数量已明显减少,开仓速度不及关闭,不乏瘦身之意。2019年,每日优鲜在全国范围内前置仓量超1500个;截至2021年6月末,前置仓量仅625个。

由此,其2020年履约成本、净亏额都下降了。前者从2019年的18.33亿降到15.76亿,后者由29.1亿元降到16.5亿元。

尴尬在于,营收也随之波动。2020年营收增长接近停滞,2021年一季度净营收15.3亿元,收入增长-9.44%。

每日优鲜解释称,公司不再追求用烧钱来增加规模,而是开始注重“有效用户”增长。

客观而言,从速度到质量,每日优鲜上述转变具有前瞻性、可持续性。

然贵在知行合一。放眼市场,规模比拼仍是关键词,“后浪”叮咚买菜等体量增势彪悍。每日优鲜有多淡定、又能淡定多久?

2021年Q3其营收21.219亿元,同比增长47.2%,净亏9.74亿元,同比增长58%、履约费用也由3.96亿涨至6.37亿元。

兜兜转转,是否又回烧钱换规模、亏损换营收的老路呢?

在最新业绩电话会上,每日优鲜创始人、董事长兼CEO徐正表示,公司能够实现可持续、高质量的增长,既得益于外部市场环境,也源于聚焦高价值用户、深耕供应链的战略,而公司已有清晰的时间表,实现履约利润率和经营性现金流转正。

战略精准、信心可嘉,只是看看上述数据,增长有多高质、可持续?转正之路有多远呢?

2020年11月,每日优鲜宣布了重仓供应链计划。徐正称将坚持重仓供应链,坚持技术驱动。未来5年,每日优鲜将投入100亿元重仓供应链,决胜第一公里供应链。

另一厢,2018-2020年,每日优鲜的股东权益均是负值,即便加上各类优先股组成的夹层股本,依旧还是负值。甚至IPO时,有舆论质疑其资不抵债。

截至2021年6月末,每日优鲜的现金及现金等价物、限制性现金和短期投资为人民币34.273亿元。

截至2021年三季度末,每日优鲜持有的现金及现金等价物、限制性现金和短期投资总额为人民币24.795亿元。

100亿元重仓,有多少腾挪空间。豪投背后,隐忧又几何呢?

02

营收翻倍、净亏超20亿

SHOU CAI

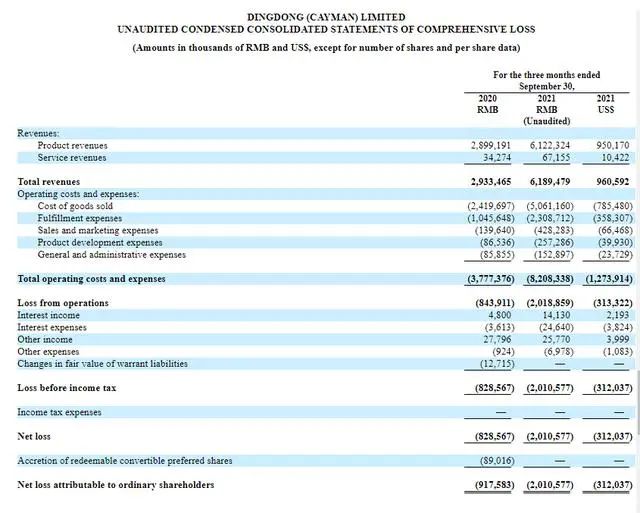

11月15日晚,叮咚买菜发布2021三季报:

营收61.895亿元,较2020年同期的29.335亿元,同比增长111%;GMV70.185亿元,较2020年同期的33.790亿元,同比增长107.7%。

QuestMobile数据显示,9月叮咚买菜APP的月活跃用户数居生鲜电商赛道第一,且MAU位列中国十大电商APP之一。

显然,无论营收体量还是增速,2017年上线的“后浪”叮咚都要优于每日优鲜。

只是,看看盈利性立刻变脸。

Q3净亏达20.106亿元,较2020年同期的8.286亿元,同比扩大142.65%。Non-GAAP口径下,叮咚买菜该季亏损率环比缩窄5.3个百分点。

今年1-9月,叮咚买菜营收146.37亿元,净亏额增长至53.33亿元。2019、2020年,其净亏分别为18.734亿元、31.769亿。换言之,上述亏额已超过去两年总和。

为何亏得如此惨烈?

与每日优鲜相似,前置仓模式也让叮咚买菜深感履约费用之重。

以第三季为例,销售成本达50.6亿元,同比增长109.2%,环比增长近 22%。其中,履约费用23.1亿元,增长高达120.8%。

营销费4.28亿元,同比增长206.8%。产品研发费用从去年同期的8650万元,增长197.5%至2.57亿元。

财报解释称,为进一步提高效率和降低运营成本,而在供应链系统上的支出增加,以及增加农业技术支出,以增强上游合作伙伴的能力。

03

如何效率优先?

SHOU CAI

当然,亏损换来的更直观增长,是规模扩大:

2021年Q3,叮咚买菜月平均交易用户量增长120%,从2020年同期的480万增至1050万。截至三季度末,全国37个城市拥有1375个前置仓。

值得玩味的是,今年8月下旬,叮咚买菜主动调整了战略打法,从“规模优先,兼顾效率”调整为“效率优先,兼顾规模”。

这与6月底敲钟时的表态,可谓云泥之别。

敲钟仪式前,创始人梁昌霖接受媒体采访时表示:“叮咚买菜并不想成为一家‘小而美’的公司,所以盈利并不是叮咚买菜目前的首要追求,下一步,公司还会进一步扩张,追求更大的规模。”

剧情反转、画风大变,说明了什么呢?

梁昌霖表示,当前宏观政策有很大调整,市场增长逻辑也发生变化,因此叮咚买菜与时俱进。Q3的另一大亮点,是我们规模高速增长的同时,实现了效率的快速提升。叮咚买菜将以商品力作为核心竞争力和第一推动力,继续推动自有工厂和自有品牌建设。“我们现在对于我们预期的盈利时间表比 IPO 时预估的更为乐观。”

叮咚买菜首席战略官俞乐也在财报表示,“在我们首次运营的上海,预计我们的单位经济效益将在下个季度达到盈亏平衡。”

不难发现,与每日优鲜类似,叮咚也在强调发展质量,甚至释放了更明确的盈亏节点。

只是成行与否,还要数据说话。看看上述的大增亏额,是不是太过乐观?

如同快速奔跑的列车,一脚刹是牵制不住惯性的。

互联网分析师唐欣表示,目前无法确定生鲜电商企业扭亏节点。“根本原因在于行业依然还有很多企业在做同质化竞争,且新进者不断。当行业稳定在只有2-3家头部企业时,或许能盈利,目前整个生鲜电商行业需要进一步兼并整合。”

行业分析师李晨也指出,生鲜电商业仍处产品扩充、引流的早期阶段。能否烧出未来,核心在于能否改变消费习惯、用口碑体验形成复购依赖。这也考验企业营销力、区域市场饱和占有率、也考验其供应链匹配、创新服务力。

换言之,这是一场综合较量。在核心竞争力匹配的巨头诞生前,行业诸侯红海纷争、亏损之态还将持续。想要真正高质量、可持续、更健康发展,不是轻松之事。

04

新发展故事怎么讲?

SHOU CAI

好在,两者都喊出了质量口号,这是一个更积极开端,也注定了矛盾与挑战所在。新发展故事好讲不?

重叠中,分化也在进行。

每日优鲜Q3财报中,着重说明了持续聚焦高价值用户、深耕供应链的增长策略,以此夯实经营质量。第三季度深耕私域用户运营,付费会员贡献收入同比增长800%。

而叮咚买菜更多看点是开辟新城市,增加前置仓。截至第三季度末,叮咚买菜在全国37个城市拥有1375个前置仓,比之截至2020年9月30日的711个相比几近翻倍,进入城市量相增加185%。

也有精细化发力。如通过丰富业态、增加SKU,进而提升客单价。今年,叮咚买菜上线毛利更高的“快手菜”,尝试推高客单价;并从源头供应链发力,投资建设鲜食工厂。

哪种资本,更买账呢?

截至美东时间11月19日收盘,每日优鲜股价4.54美元,较13美元/股的发行价,跌幅6成,市值10.7亿美元;叮咚买菜股价24美元,较23.5美元/股的发行价也不遥远,市值56.7亿美元。

相比每日,叮咚显然要好过不少,但也难言有多高热。

市场到底在观望什么?

2021年三季度,叮咚买菜营收规模几乎是每日优鲜的3倍,GMV是2.7倍。然净亏也是每日两倍之多。履约费用更达3.6倍。

每日优鲜三季度履约费用6.38亿元,同比增长61%,环比增长17.9%。叮咚买菜23.09亿元,同比增长120.8%,环比增长36.3%。

规模速度是否依然很香呢?

行业分析师郝瑞表示,亏损并不可怕,可怕的是要烧不出核心竞争力、培育不出盈利能力。这注定两者需要扩容更多元多维的增长生态、高阶竞争壁垒。也是两者均强调质量的深意所在。

每日优鲜发力点是,在新零售基础上,成为产业互联网下的社区零售数字化平台。拓展到新的具有万亿规模市场,寻找社区零售新增长点。

据Q3财报,智慧菜场方面,每日优鲜已在18个城市签约73家菜场,其中52家已开始运营;零售云方面,与腾讯智慧零售展开战略合作,并与11家超市客户签订协议。

同时,除了发展高价值客户,也在加强供应链能力,通过直供直采,培育自有品牌,打造差异化产品,提升毛利率。目前每日优鲜全国已有近200个“优鲜农场”及350个“优鲜工厂。

再看叮咚买菜,则在农业供应链及品牌端不断发力,成为一个具备生产加工能力、专注农业科学的新型供应链公司。

一方面加大田间地头直采,截至三季度末,生鲜产品的源头直采比例达79.1%;另一方面打造自有品牌,已拥有谷类加工厂、猪肉加工厂、3R加工厂等10个自有生产加工工厂。

三季度,叮咚买菜自有品牌贡献了5.8%的GMV,预计未来将达30%左右,有望成为提升毛利主力军。

行业分析师李晨指出,除了前置仓模式,二者都在发力供应链、发力自有品牌、发力特色差异,力图讲出更有可能性、更升级的新发展故事,值得肯定。只是,理想丰满现实也骨感。主营模式尚未跑通,新曲线收获季又有多远?

发问并不算突兀。聚焦每日押宝的智慧菜场改造,市场蓝海的另一面是,传统菜市场存在环境脏乱、信息化程度低、管理分散、缺乏溯源管理等问题。其设想的零售云模式颇具挑战性,甚至被不看好者视为“伪命题”。

叮咚买菜的农业供应链,同样有产业之重、周期之长、高不确定性等掣肘因素。主业持续亏损,又有多大力量流血开拓?可持续性、挑战压力几何?

放眼赛道,竞争愈发激烈。除了多点、京东的O2O到家模式,美团优选、多多买菜的社区团购模式,盒马、永辉等拥有线下商超玩家,也在通过线下自提+借助平台配送,抢夺生鲜市场。新零售之战,专业门槛、入局门槛在不断提升。

好在政策方面,与社区团购的“遇冷”相比,每日、叮咚的价值路径依然清晰,有更多期许看点。

2021年7月,商务部办公厅等11部门印发 《城市一刻钟便民生活圈建设指南》提出,菜市场、前置仓成为了需要优先配齐的基本保障类业态;

10月26日,商务部等发布《“十四五”电子商务发展规划》,肯定了电商在防疫保供、复工复产、消费回补等方面发挥重要作用。

《2021年Q3中国移动互联网行业发展分析报告》表示,前置仓作为生活必需物资重要流通渠道。在多项政策鼓励扶持下,前置仓的营商环境将进一步提升。

自然,这对负重前行、升级探索的每日、叮咚而言,是一针强心剂。

迷雾突破,无论行者还是援者,最可贵的就是信心。

本文为首财原创

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论