自动驾驶才是车险终局?

押注UBI的特斯拉们

与传统势力不同的是,对于UBI车险,新能源汽车厂商却是一片热忱。

2020年8月,特斯拉就在上海成立了保险经纪公司,注册资本5000万元,被称为特斯拉在中国保险行业的起点。

更早一些时候,2018年9月,一直以特斯拉为榜样的小鹏汽车也成立了广州小鹏汽车保险代理有限公司,开始涉足汽车保险领域。到目前为止,国内造车新势力仅在“蔚小理”三家企业中,小鹏和蔚来两家车企均涉足保险业务。

理想汽车虽然暂未跟进,但在2017年,彼时还未造车的李想就在接受《建约车评》采访时表示,未来汽车企业会自己销售车险,提供自动驾驶技术,自己核定费率,自己维修。

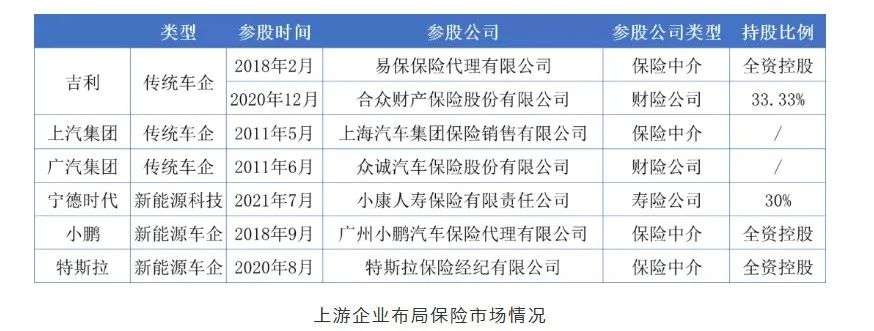

新势力之外,吉利、上汽、广汽等传统车企,以及动力电池供应商宁德时代均已参与到保险行业之中。

不过虽然特斯拉们都成功注册保险公司,但是距离真正的开发保险产品,自营保险售卖,它们还需要拿到监管部门的经纪业务资质,才算是真正迈入了门槛。

这道门槛也被股神巴菲特认为是车企涉足保险领域的主要障碍。2019年巴菲特在伯克希尔的年度总结大会上说,车企开展保险业务的难度并不亚于保险公司跨界做汽车。

得出这样结论的原因是,在他看来,国际市场新车保险毛利率6%,已经没有太多的盈利空间。特斯拉等企业的进军会是传统保险行业的对手,但不会摧毁整个汽车保险行业,也不看好会带来的颠覆性影响。

并且巴菲特认为保险监管是改革很慢的一件事,他们更偏好支持固有利益机构的稳定性,作为经济来源看似没那么稳定的车企,很难获得售卖保险的保险牌照。

不过尽管如此,但是在“软件定义汽车”的趋势下推出UBI车险,汽车厂商认为是水到渠成的事情。

传统的UBI产品,按照数据采集承载的方式,主要分为前装Telematics+UBI模式和后装OBD+UBI模式。前装模式主要由厂商主导,后装模式主要由UBI车险企业主导。

虽然主导方不同,但是受制于收集方式,二者的数据收集主要为车辆的状态或者少量与人相关的数据。车的信息和人的信息静态分离,没有动态数据关联。

ADAS(高级辅助驾驶)则是利用安装在车上的各式各样传感器,在汽车行驶过程中随时随地来感应周围的环境,收集数据,进行静态、动态物体的辨识、侦测与追踪,并结合导航仪地图数据,进行系统地运算与分析,实现人因子和车因子的双重动态数据收集。

在特斯拉们看来,基于新能源汽车ADAS的UBI模式,能提供一个更完整的驾驶行为数据,保险公司可借此构架更精准的保费定价模型,发行更有竞争力的UBI产品。

比如在德克萨斯州最近上线的特斯拉保险,主要由5个“安全要素”构成,特斯拉在官网指出与保费相关的因素仅包括:车型、险种、区域、行驶里程、驾驶评分(Safety Score)。

特斯拉明确表示定价不考虑信用评分、年龄、性别、婚姻状态、历史出险、交通违章等传统车险产品使用的重要风险因子。这意味着,保费只与当下驾驶者的实时驾驶行为有关,放弃了传统保险产品用历史推导未来的大数预测。

虽然还是UBI车险的概念,但是基于ADAS的数据采集,进行实时保费更新的产品,在产品形态上早已不是一个层次。不过即使如此,在新能源汽车车险发展的进程中,UBI大概率也只是一个过渡性产品形态。

自动驾驶才是车险终局?

目前汽车厂商疯狂跨界保险行业的另一个原因是,自动驾驶的车险产品应该怎么做,还需要多方的探索。

虽然特斯拉多年以来承诺的自动驾驶技术,呈现薛定谔现象,但是按照行业主流的一个共识是,在2025年实现可落地的L4级别自动驾驶。

《SAE驾驶自动化分级》中,将L0-L2级别定义成了“驾驶员辅助系统”,将L3-L5级别称之为“自动驾驶系统”。这也就意味着在L2到L3之间有一条难以逾越的责任鸿沟。

L2与L3级别自动驾驶的区别主要在于发生交通事故后的责任划分。目前,汽车保险的投保人主要是个人车主,汽车保险基本上都是在为人为错误导致的事故提供保障。

不管是直销、代理还是经纪渠道,产险公司的销售模式、盈利模式都是基于个人车主为投保人来运作的。《纽约时报》指出,随着自动驾驶技术的应用,投保人的角色将会逐渐发生改变。

一是个人车主的事故责任,将转移给提供自动驾驶技术的汽车厂商、科技公司,投保人将转变为汽车厂商、科技公司;二是随着租车行业的兴起,大量租车公司将提供自动驾驶汽车,投保人将会转变为租车公司。

投保人角色从个人车主转向汽车厂商,显然汽车厂商需要一个产品来过渡并涉足保险行业,理解保险从数据→精算→理赔的主要三个流程。

2017年,微软创始人比尔盖茨曾表示,他认为无人驾驶汽车还需要再过15年,才可能对整个保险行业产生显著影响。因此伴随着自动驾驶的实现,还有一个深入人心的观点是:自动驾驶的普及将会重创车险行业,多深的护城河都将消失。

比如自动驾驶汽车被OEM厂商或者服务提供商拥有,平均个人拥有汽车数量会减少,私人投保者降低;自动驾驶汽车比人工驾驶更安全,事故率大幅减少,保险损失更少,因此保费也会下降。

根据KPMG模型,如果顺利实现自动驾驶,在2025-2040年,自动驾驶汽车逐步代替存量汽车,事故率会降低80%,每辆车的平均事故率在2040年达到0.009。

不过这并不意味着车险保费就会一直下滑,在一个Accenture设计的模型中,保费的下降会被自动驾驶汽车带来的新保险产品对冲。

最终呈现出在2050年之前,由自动驾驶带来的新收入累计值都是大于自动驾驶带来的保费减少累计值的。

如何在2025年的拐点前推出新的保险产品,获得净增市场,成了掌握未来的门票。那么显然在自动驾驶来临之前,汽车厂商无一不想用UBI车险做好更充分的准备。

谁又会在乎传统保险行业的人怎么想?

原文标题 : 车险AI化,旧势力与新革命的未来之争

图片新闻

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论