家族企业万得凯科技产品单一,依赖外销,加工商难谈品牌

客户集中度高,外协加工商存在关联方,人均费用研发不抵销售

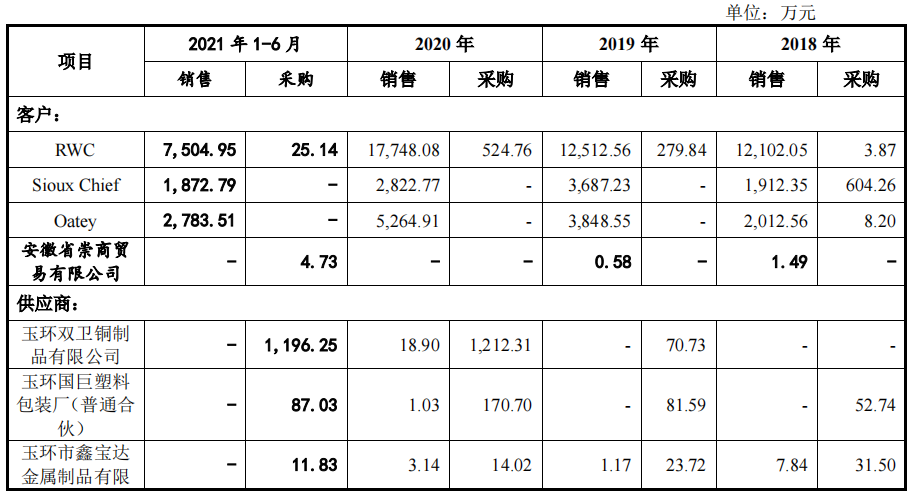

报告期各期,万得凯科技来自前五大客户的销售收入占营业收入的比重分别为61.82%、59.61%、62.14%和58.90%,公司客户集中度相对较高。虽然公司销售收入主要集中于RWC、Watts、Oatey 等下游知名的水暖阀门生产商,但如果未来公司技术水平、产品质量以及持续改进能力不足,则可能影响公司与主要客户的业务合作,对公司的发展造成不利影响;另一方面,如果公司的主要客户自身出现业绩下滑甚至经营困难,同样会导致其对公司产品的需求量降低,从而对公司的经营业绩产生直接的不利影响。

报告期内,公司外协加工费金额分别为3,268.59万元、5,200.81万元、6,143.99万元、3,099.50 万元,占主营业务成本比例分别为10.52%、13.29%、14.95%和13.38%。值得注意的是,2019年公司新增前五大外协加工商为玉环精纳阀门产品配件厂(普通合伙)。其成立于2018 年,系实际控制人的亲属汪礼琴配偶徐敬伯的姐妹徐灵华参股20%的企业,注册资本为10万元。2019年和2020年交易金额分别为291.44万元和407.97万元。

此外,台州雅颂金属制品有限公司是万得凯铜业前员工陈招渭控制的公司,陈招渭于2017年离职万得凯铜业并成立台州雅颂金属制品有限公司。2018年-2020年其与公司交易金额分别为431.03万元、371.66万元和356.04万元。

台州腾兴阀门有限公司系公司前监事滕文才之子滕刚控制的公司,为公司提供少量机加工服务。报告期内交易金额分别占同期同类交易总额的0.26%、0.44%、0.72%和0.08%。

2021年3月15日-5月11日之间,公司实际控制人钟兴富兄弟的配偶颜金珠曾为玉环同浩的实际控制人。

此外,值得注意的是,报告期内,公司存在少量向客户采购和向供应商销售配件的情况。

报告期内,万得凯科技销售费用分别为877.25万元、943.99万元、1,030.34万元和909.35万元,占营业收入比例分别为2.11%、1.84%、1.84%和2.84%。

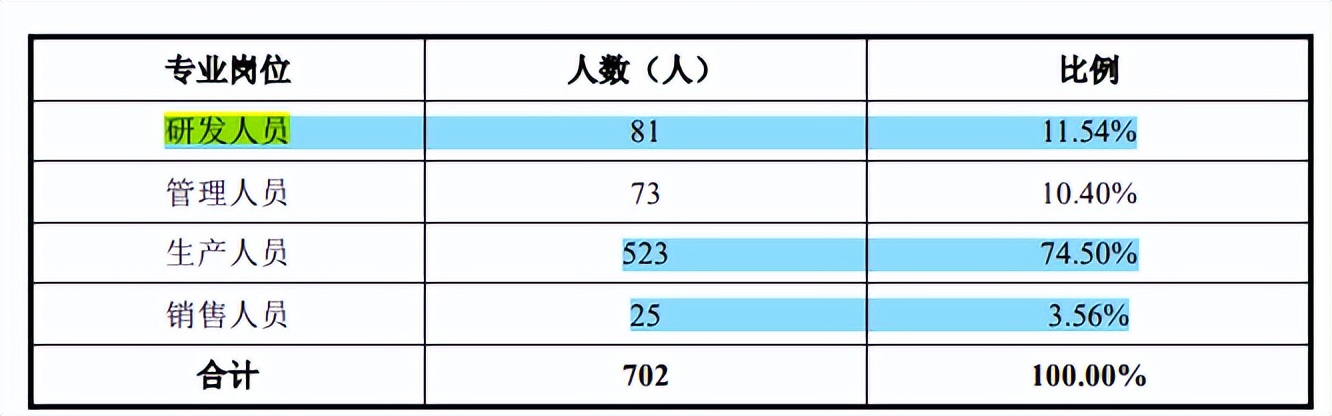

报告期内,公司研发费用分别为1,576.35万元、1,717.54万元、1,992.27万元和1,200.88万元,占营业收入比例分别为3.80%、3.35%、3.56%和3.75%。公司研发费用主要由职工薪酬、直接材料、折旧与摊销等组成。若按照创业板三年研发费用要求5,000万元的隐形要求,万得凯科技也是刚刚过线。从数额上看,万得凯科技的研发费用约是销售费用的两倍,但其研发人员数量却是其销售人员的3倍有加。

经测算,公司报告期内未缴纳的社保金额为306.96万元、367.18万元、201.96万元和22.80万元,占利润总额的比例分别为4.93%、6.07%、2.51%和0.43%。报告期内未缴纳的公积金金额为145.15万元、161.22万元、86.96万元和8.68万元,占利润总额的比例分别为2.33%、2.67%、1.08%和0.16%。截至2021年6月末,公司为员工缴纳社保,仍有154人未缴。

截至2021年6月30日,万得凯科技共有员工702人,其中核心技术人员2人,占员工总数的比例为0.28%,研发人员81人,占员工总数的比例为11.54%。截至报告期末,已获得132项专利技术,其中发明专利12项,在无铅铜产品领域具有较强的研发创新能力,不过万得凯冲刺创业板,招股书里并未如其他IPO企业一样披露其员工受教育水平。

铜价波动影响大,存货跌价风险大

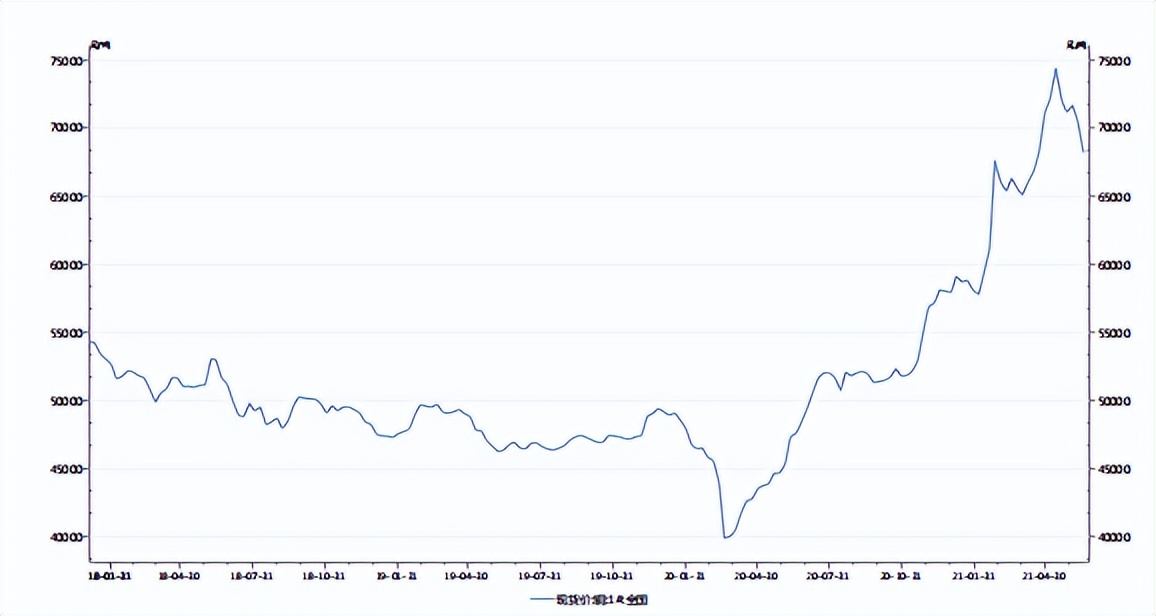

万得凯科技生产所需的主要原材料为铜棒和外购零配件等,其中铜棒成本占生产成本的比例约为 60%左右。铜棒主要成分为铜和锌,其中铜价是影响铜棒价格的重要因素。虽然公司产品的报价通常以成本加成的方式制定,并根据铜棒等原材料价格的变动情况和汇率变动情况进行相应的调整,公司可在一定程度上将铜价波动的风险转嫁给下游客户,但如果铜棒等原材料价格在短期内大幅波动,则会对公司产生不利影响。如果短期大幅上涨,公司可能无法立刻大幅提价进而降低公司的利润水平;如果短期大幅下跌,则公司的存货将面临跌价的风险。

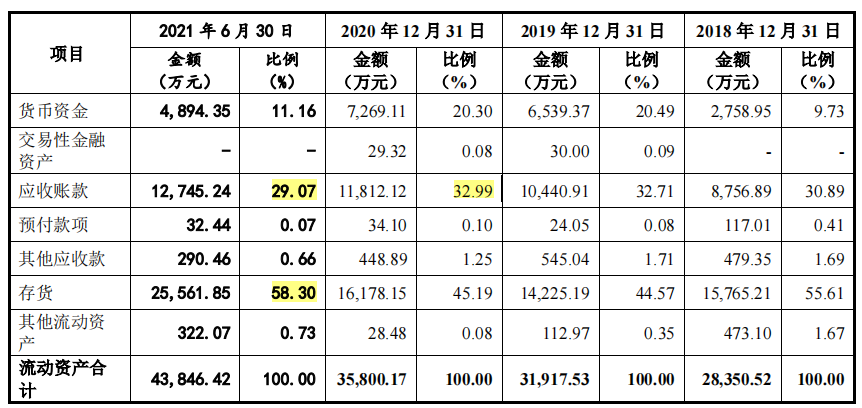

截至2021年6月30日,万得凯科技存货账面价值为2.56亿元,占流动资产的比例为58.30%。公司存货主要由原材料铜棒和在产品构成,公司主要采用以销定产的模式,产品生产周期约30-60天。存货余额较高降低了公司的存货周转率,加大了公司的流动资金压力。

报告期内,公司应收账款余额较大,截至2021年6月30日,公司应收账款账面价值为 1.27亿元,占流动资产的比例为29.07%。

截至2021年6月30日,万得凯科技应收账款账面余额为人民币1.342亿元,坏账准备为人民币671.46万元,账面价值为人民币1.275亿元;截至2020年12月31日,万得凯科技应收账款账面余额为人民币1.243亿元,坏账准备为人民币622.15万元,账面价值为人民币 1.181亿元;截至2019年12月31日,万得凯科技应收账款账面余额为人民币1.099亿元,坏账准备为人民币549.52万元,账面价值为人民币1.044亿元。

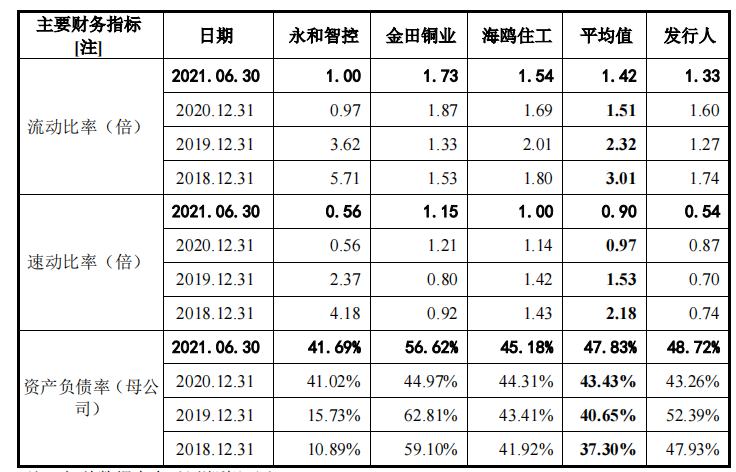

流动比率和速动比率略低于同行,关联方担保达4.44亿元

报告期各期末,万得凯科技流动比率分别为1.74倍、1.27倍、1.60倍和1.33倍,速动比率分别为0.74倍、0.7倍、0.87倍和0.54倍,其中2021年1-6月由于订单大幅增加、铜价上涨以及国际货运运力紧张,存货规模增加,速动比率有所下降。报告期各期母公司资产负债率分别为47.93%、52.39%、43.26%和48.72%。报告期各期末,公司流动比率和速动比率略低于同行业公司,资产负债率略高于同行业公司。

报告期内,关联方为万得凯科技银行贷款进行担保金额合计为4.44亿元,尚未履行完毕的担保借款金额为1.13亿元。

原文标题 : 家族企业万得凯科技产品单一,依赖外销,加工商难谈品牌

最新活动更多

-

3月27日立即报名>> 【工程师系列】汽车电子技术在线大会

-

4月1日立即下载>> 【村田汽车】汽车E/E架构革新中,新智能座舱挑战的解决方案

-

4月23日立即报名>> 【在线会议】研华嵌入式核心优势,以Edge AI驱动机器视觉升级

-

4月25日立即报名>> 【线下论坛】新唐科技2025新品发布会

-

4月30日立即参与 >> 【白皮书】研华机器视觉项目召集令

-

限时免费下载立即下载 >>> 2024“机器人+”行业应用创新发展蓝皮书

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论