起底滴滴招股书:滴滴到底赚不赚钱?

全球化的潜在看点

招股书里有两组反差非常显眼的数据,中国出行业务和国际业务。

2018年、2019年、2020年,滴滴中国出行业务营收分别为1332亿元、1479亿元、1336亿元。同期国际业务营收分别为4.11亿元、19.75亿元、23.33亿元。

差距之悬殊,不言自明。辩证地看待此番对比,至少可以得到两条信息:第一,滴滴国内的业务属实强大,国际则相当于起步阶段。第二,如果国内业务的强者优势复制到国际市场,滴滴的第二曲线就稳了。

那么,实操起来是否具备可行性?

首先,市场空间肯定是存在的。

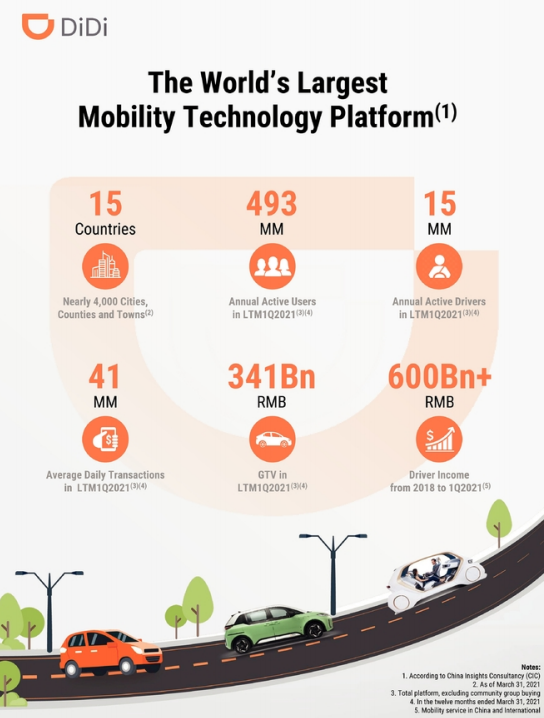

去年3月份,滴滴提出了“0188”规划,即3年内实现全球每天服务1亿单;国内全出行渗透率8%;全球服务用户月活超8亿。根据招股书披露,过去一年滴滴全球业务的平均日交易量为 4100 万单,尚未达到目标一半,渗透率和月活也与目标之间存在不小差距。

差距的填补,很大程度上就是要依靠国际业务。招股书显示,滴滴目前国际业务已进入阿根廷、澳大利亚、巴拿马、巴西、秘鲁等14个海外国家,覆盖4000多个城市。而根据滴滴在招股书中的测算,2020年全球出行市场规模为6.7万亿美元(约合人民币42.8万亿元),滴滴的千亿营收尚不足大盘的1/300。显然,广阔市场仍有待开垦。

其次,滴滴在国际化竞争中具备战略优势。

进军海外市场,滴滴绕不开老朋友Uber。中国市场交手之后,二者未来在全球市场将迎来更多的摩擦。若狭路相逢,谁技高一筹?

已有的案例中可以作为预判的依据。以Uber最大的海外市场拉美为例,财报数据显示,2020年第三季度,Uber在拉美地区的收入同比减少了40%。究其原因,除了疫情影响,最大的变量就在于滴滴的入侵。

2018年,滴滴收购了巴西最大的共享出行公司99的控股权。三年时间,滴滴借助99对本地市场的了解持续渗透。柳青在某论坛上透露,滴滴在主要拉美地区的份额已经接近50%。相似的剧情在其他市场也在上演,甚至在墨西哥等市场滴滴还一度反超 Uber。

新加坡的Grab、印度的Ola、美国的Lyft、爱沙尼亚的Taxify等等,滴滴正通过与投资对象、合作伙伴的本土化运营,加速国际业务的拓展。

最后,滴滴已经建成的生态为国际业务提供了坚强后盾。

跨国出击从来都不是一件容易事,滴滴在中国市场的成功为出海打下了扎实的地基,使得海外团队可以把精力集中做好业务之上,生态内技术支持、资金支持、产业链支持等等能力都可以为之调用,国际业务也由此与中国业务形成了亲密协同。

比如资金支持方面,招股书显示,截至一季度末,滴滴持有的现金、现金等价物和短期投资为72亿美元。折合人民币,超460亿的储备,就是滴滴开辟新战场的充足粮草。而上市之后,滴滴计划拿出募集资金的30%投入到国际业务板块,又将有一股强劲动力注入。

再如运营经验和解决方案的沉淀,在拓展过程中也是普遍适用的。拉丁美洲非常重视安全问题,俄罗斯用户希望出行更实惠,南非司机希望从平台获取尊重和更高收入。摸清各个市场的痛点之后,滴滴把在中国市场的成功经验加以针对性地应用,出海将因此而事半功倍。

因此,国际业务必然继续加速扩张,成为滴滴未来很长一段时间里的主要看点之一。届时,滴滴的体量和估值相较现状可能也会再上一个台阶。

滴滴没有秘密

说了那么多,不到9年成长为庞然大物的滴滴听上去好像玄之又玄,可实际上滴滴从来都没有什么增长秘密。非说有的话,那就是多年未变,一直在做难且正确的事。

2012年的那个冬夜,在大雪中打不到车的程维心底起了一个计划。一切始于此,也终于此。“那一年,我们的滴滴出行APP上线了,目标很简单——就是为了减轻大家打车时的痛苦”。

前文关于网约车市场发展历程的回顾,穿插了滴滴的成长,从中可以看到:滴滴变了,业务变得越来越多,体量变得越来越大。但与此同时,滴滴的坚持又一直没有动摇。即围绕移动出行为用户创造价值,并以此让生活更美好。翻译成招股书里的话,就是“Make Life Better by Transforming Mobilit”。

变,为后续能够释放的长期价值埋下种子。例如在滴滴面向共享化、智能化、电动化趋势而刷新的业务布局中,共享出行、自动驾驶、能源服务等都是被寄予厚望,公认潜力无限的市场。

不变,则是滴滴奉行长期主义的实践。过去如此,今后依旧。“20年后共享出行普及率将从目前的2%提高到24%”,程维在《创始人的信》中写道,滴滴“将为司机、乘客和其他利益相关者创造一个更大的、更有价值的生态系统。”

所以,回到本文所讲,稳健增长的基本盘、围绕出行建起的生态、加速扩张的全球化等等,这些隐藏在招股书数据之下的关键信息,并非滴滴的秘密,而是坚持长期主义的表征。

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论