日日顺冲刺深交所创业板,拟募资27.7亿元

当然轻资产也有其弊端。日日顺整合了社会上的第三方仓储和运力,相比自有的车辆、仓库和员工,更难保障服务质量。尤其涉及到运输及时性、货损等问题,这对于日日顺经营的精细化是很大的考验。

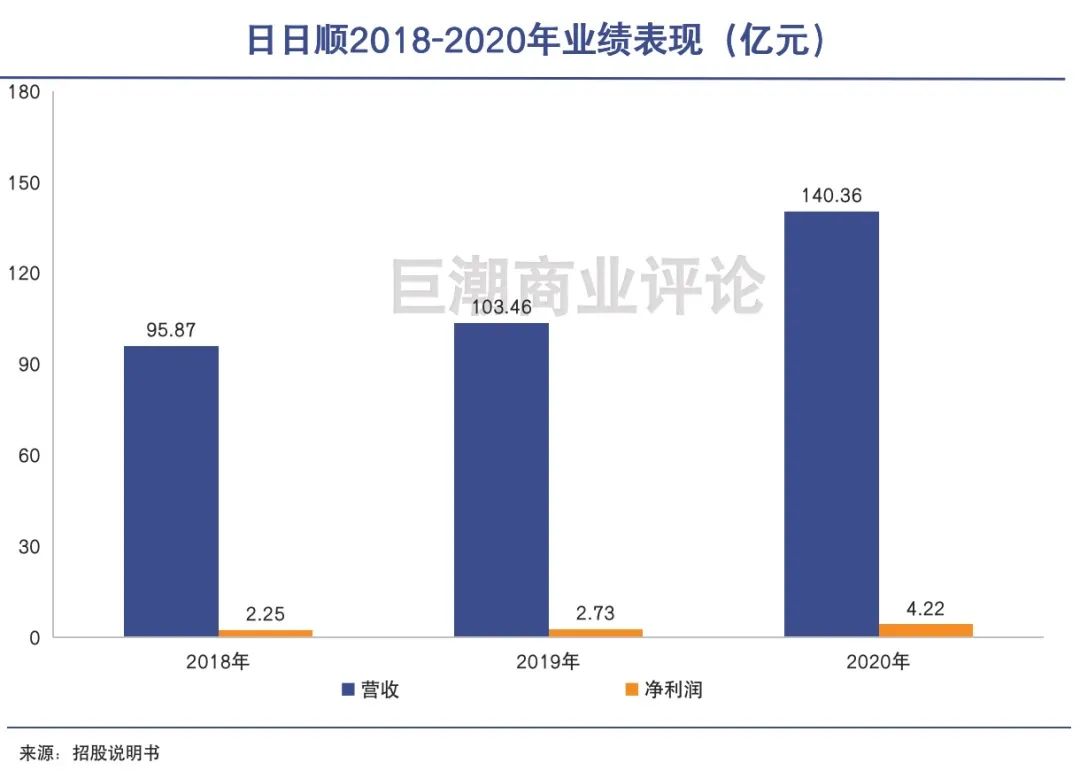

财报数据显示,日日顺近三年的毛利率分别为7.98%、8.88%、8.38%,净利率分别为2.34%、2.41%、3.07%,可以微薄来形容。但即便是这些微薄的利润,也都是从精细化的管理中挤出来的,一旦经营管理偶有不善,可能连微薄的利润都所剩无几。

日日顺在招股说明书中亦提示了该风险:在第三方采购模式下可能存在第三方供应商服务延误、损毁或丢失承运物品等不能提供合格服务的情形导致客户索赔,并影响公司的声誉及与客户的关系。

在行业中,日日顺面对的是京东物流、苏宁物流等对手,这些企业对于大件消费品同样有着丰富的配送经验,消费者获得的体验差别不大。德邦物流、安能物流等零担快运企业也与其存在一定的竞争。

面对这些采取自营模式的对手,日日顺选择轻资产,就必然会放弃一些东西。

03

收购扩张弹性强

扩张对日日顺管理的精细化提出了更高的要求。

轻资产还有一个很大的好处,就是可以为日日顺带来较大的业绩弹性。

简单来说,日日顺一边可以利用品牌和口碑来获取B端客户订单,另一边也可以在短时间内增加相应的仓储面积和运力,这种业绩增长的弹性是非常强的。

增加运力方面,一种方式是采购第三方的运输、仓储、配送服务,发展其为分包商;另一种方式则是收购运输或者仓储公司。

因此,只要在客户端可以拿到足够多的订单,日日顺就可以迅速增加运力。甚至,通过收购,日日顺还可以“继承”收购企业原有的客户和订单,业绩突飞猛进。

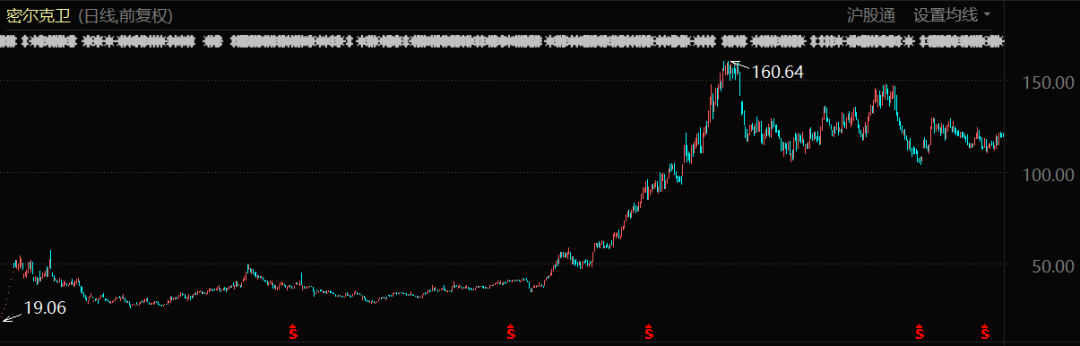

参考另一家物流企业密尔克卫(SH:603717),就是通过频繁的收购进行扩张,成功实现了业绩和股价的高增长。例如,其去年就收购了湖南瑞鑫化工、大正信(张家港)物流、新能(张家港)能源等多家危化品运输公司。

密尔克卫股价表现(2018年至今)

日日顺也采用了收购扩张的方式。2018年7月,日日顺收购贵州沛吉物流有限公司,2019年4月,收购上海飞升国际物流有限公司;2019年7月,收购了深圳市富润德供应链管理有限公司。

扩张对日日顺管理的精细化提出了更高的要求。正如前文所说,整个行业非常依赖精细化运营。规模化的收购和扩张需要面对整合风险,收购资产随时有可能会变成巨大的负担和累赘。

收购就容易带来商誉问题。数据显示,截至2020年底,日日顺账面商誉金额合计为2.53亿元。由于未达到业绩目标,日日顺不断对收购公司计提商誉减值。

招股书显示,日日顺在2018年、2019年分别对收购贵州沛吉物流有限公司,计提商誉减值准备5956.38万元、6967.39万元;2020年对收购上海广德物流有限公司形成的商誉计提减值准备2907.95万元。

至少从这些以往的收购案例来看,其收购整合的效果并不算好,还没有像密尔克卫一样形成持续的正向循环。

因此,轻资产的日日顺虽然有很大的业绩弹性和增长潜力。但利润很容易被各种环节所侵蚀。这对于投资者来说,就如同悬在头顶上的利剑一般。

本文系巨潮商业评论原创

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论