滴滴:“一声哀嚎”结束美股上市闹剧

- 这是 海豚投研 的第 357 篇原创文章 -

无论是上市还是发财报,滴滴总想悄无声息,但总是事与愿违,比如:

a. 2021年6月底踩点上市引发跨境数据安全和VIE监管风暴;

b. 2021年12月份冷不丁在发布二、三季度财报的前夕,还发了一个 “骚操作” 退市大法:从纽交所退市,但不同于以往中概退市时候采用的管理层发起收购要约,以特定价格收回中小股东持股,而是选择美股退市后再另外上市,让美股 ADS 的持仓转为新上市地的流通股,市场担心其他中概股效仿,又拉着中概跌了一波。

c. 这周末又毫无征兆地发了四季度财报,而这次财报大概率也是滴滴退市前的最后一次答卷,因为马上5月23日就会召开临时股东会来对纽交所主动退市决议进行投票。

而这次私有化决议之后,对于上市后买了滴滴流通股的人而言,很可能的情况是不割亏着,但100亿美金“白菜价”上割肉,又心有不甘,所以很有可能由二级市场的投资人被动变成一级市场投资人,等滴滴折腾再上市。

那么滴滴护城河到底如何?真值得被拖到一级市场陪跑一遭吗?海豚君从四季度财报来看一下:

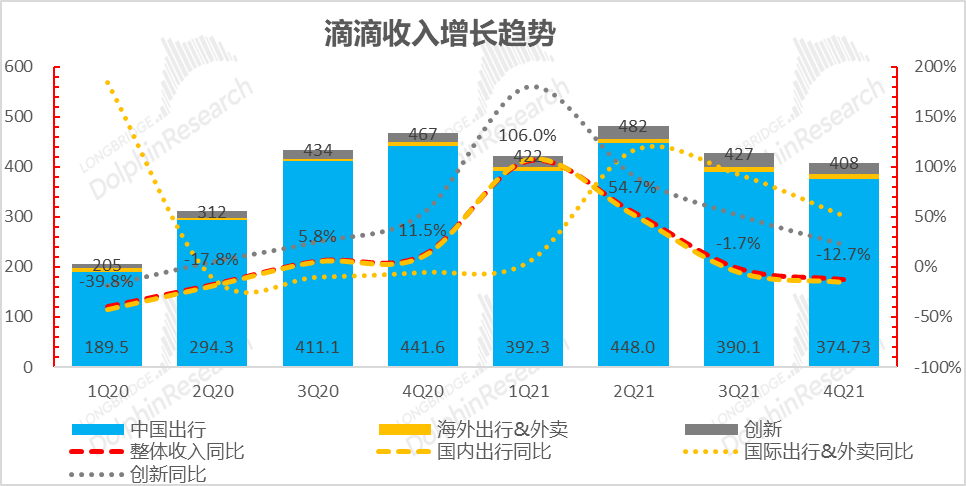

总数上,四季度公司收入408亿,同比萎缩13%;经营利润依然严重亏空81亿;而净利润只亏了不到2亿。利润数据似乎断节严重,而其实这个季度有两个混淆视听的问题,先拿来说一下:

1. 四季度公司对一起失败收购案的反噬——2018年对巴西共享出行平台99出租的收购做了一次性商誉和无形资产减值, 不考虑28亿的减值,实际经营亏损53亿,看上去好看一点点;

2. 四季度公司确认了一笔83亿的投资收益,主要是因为投资的东南亚版“滴滴+美团+支付宝”的集合体Grab美股上市,估值大幅溢价,这个投资收益大幅拉高了净利润表现,不考虑这两个因素,实际净亏是57亿。

排除这些干扰项后,我们看一下全面体现监管影响的四季度业绩实际情况(滴滴是7月中旬全面下架滴滴系APP,因此四季度开始监管影响全面体现):

1. 滴滴主心骨——国内出行交易量和交易额,在无疫情影响的情况下,首次出现同比下滑,下滑幅度均为11%。

2. 在过冬保命的整体运营思路下,国际业务(出行与外卖)的交易量和交易额增速快速滑坡,四季度只有30%+;

3. 走过三季度的手足无措,四季度滴滴稍微稳住阵脚,国内出行虽然延续了三季度以来的补贴,但司机端的补贴小幅收窄,最终从司机补贴微降+自身运营杠杆,挤牙膏式的挤出来了8.5亿的利润(经调整EBITA——在经营利润基础上加回了股权激励、摊销和减值费用),相比三季度勉强的盈亏平衡还有了一些进步;

4. 国际和创新两个仍在“播种期”的业务已经不要狂奔,只在乎保命:国际业务收入绝对值增长的情况下,亏损绝对值保持了基本稳定;而新业务明显在战略收缩——无论收入还是亏损金额都在下降;

5. 这个季度经营流出10多亿,比上个季度的60亿大幅收窄,勤俭节约之后似乎现金压力少了一些;目前公司账上剔除短期贷款后的现金/类现金+短期投资净额大约500亿,对应这个季度现金流出53亿,只能说中短期勉强够用。

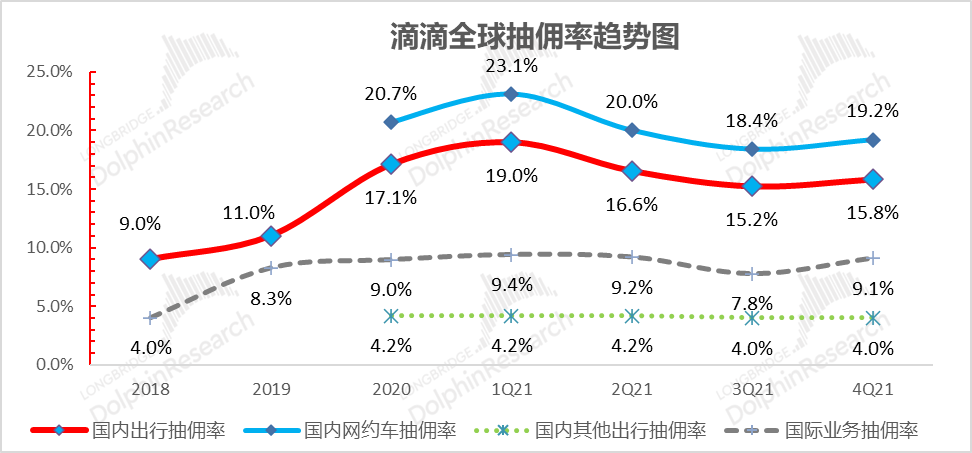

整体上来看,失守的单量可以看做是滴滴冒失上市之后最响亮的“哀嚎”,但在监管双管齐下(压死APP下载、打散竞争格局,行政约束滴滴网约车抽成),滴滴四季度的表现并不算“溃不成军”,运力优势让滴滴具备一定平台经济的经营壁垒。

而且在内外紧缩、拼死保命的经营思路下,滴滴现金流霍霍流出的状态有了小幅改善,加上目前的现金储备,中短期还能撑一段时间,也许能熬到再次上市。

而接下来的4月28号是公司确定哪些股东在5月23日退市决议中能够拥有投票权的最后一天。也就是说,如果你手里还有滴滴流通股,而且想明白了即使是100亿美金估值,也不愿意跟着滴滴变成一级市场投资者的话,大概率就得在28号之前抛掉筹码了。

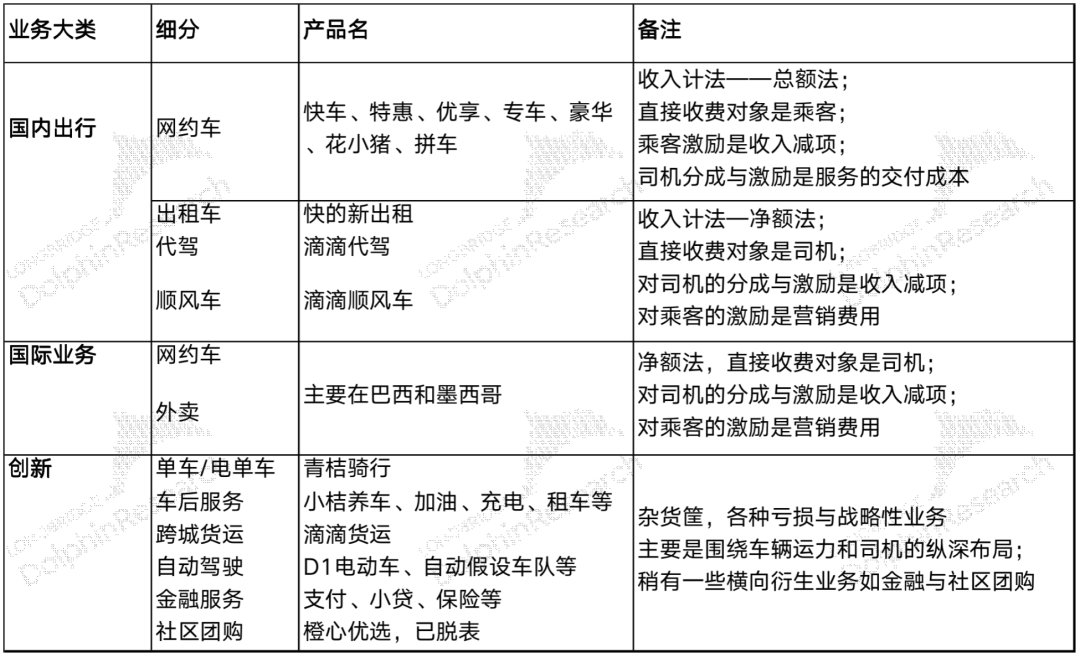

PS:由于滴滴的自营网约车、POP线上约车记录方式相对比较复杂(滴滴业务细分可参考下图),感兴趣的可以先回溯一下海豚君在上市之际写的两篇深度研究《滴滴代价太惨重,可惜没有后悔药》、《扒开滴滴的出行理想国》、《七百亿滴滴:值还是不值?》

资料来源:滴滴招股书,长桥海豚投研整理

以下我们具体来看看:

1. 国内出行:单量失守

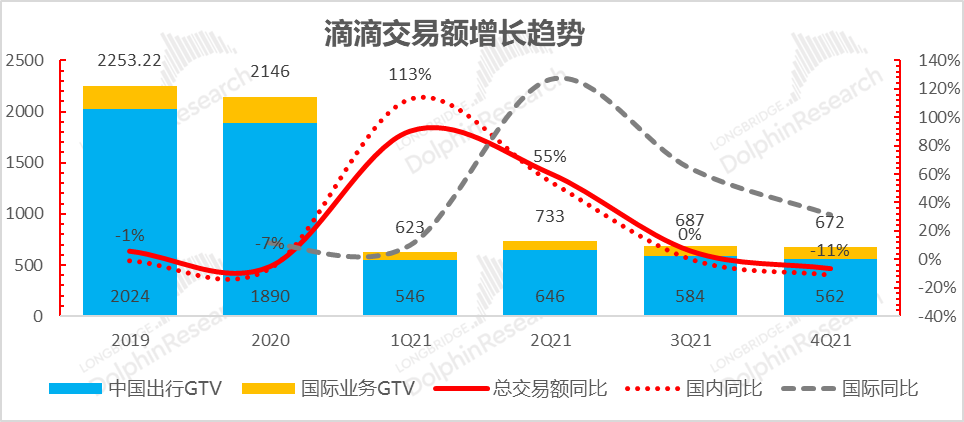

滴滴披露的全球核心交易额主要包括了①国内出行(85%左右)和②国际业务(出行+外卖:15%左右)。

四季度监管下架APP的处罚影响全面体现出来,国内出行交易额同比增速从上季度的停滞状态,直接转为下滑11%。

数据来源:滴滴财报、长桥海豚投研整理

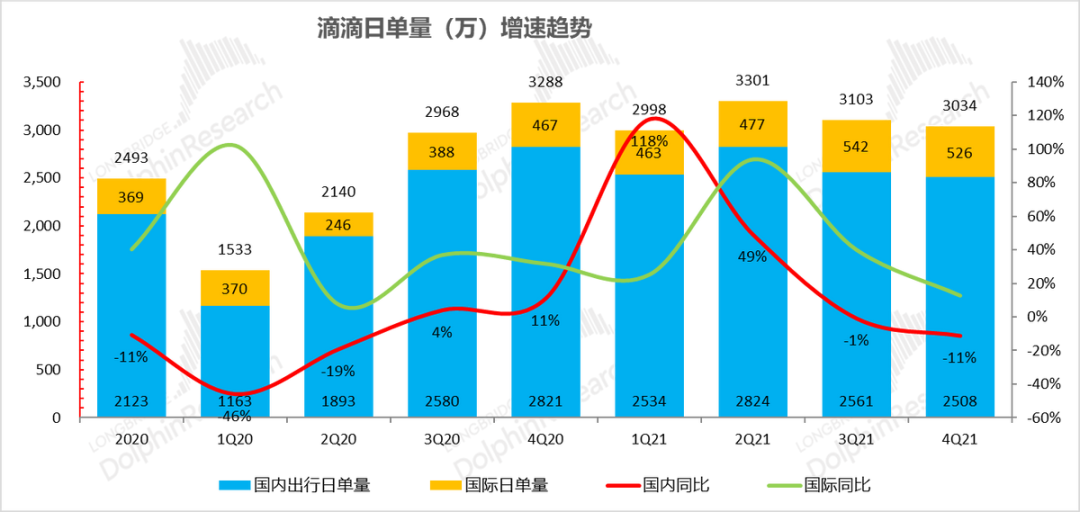

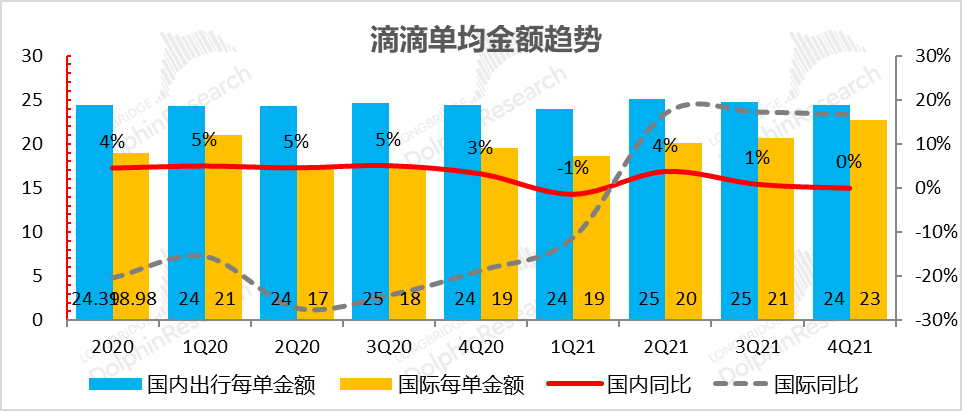

由于国内打车交易额增长基本全仰仗单量增长,四季度之所以交易额明显下滑,主要是单量同比下滑了11%,单均金额基本不动。

数据来源:滴滴财报、长桥海豚投研整理

数据来源:滴滴财报、长桥海豚投研整理

另外,国际业务这个季度增速放缓也比较明显,同比从60%的增速快速掉到31%,主要也是因为单量增速放缓明显。

总收入上,由于国内出行占了滴滴收入的绝对体量(90%+),国内出行单量下降+变现率下降,导致国内出行收入同比下滑了15%,进一步拖累总收入同比下滑13%,总额408亿。

数据来源:滴滴财报、长桥海豚投研整理

数据来源:滴滴财报、长桥海豚投研整理;

注:这里的抽佣率定义为平台销售额/GTV,其中平台销售额为GTV减去对司机和合作伙伴(外卖商家、配送服务商)的支出;在国内网约车业务部分,网约车销售额与网约车收入(GTV-税费-消费者激励)不是一个概念。

最新活动更多

- 1 万向一二三发布三款革新电池产品 技术普惠驱动能源产业迭代

- 2 洗地机行业服务革命!MOVA X40 Pro才是以用户体验为中心的真担当

- 3 成都高新区“放大招”:L4级自动驾驶公交来了,未来出行已来!

- 4 上海:自动驾驶“卷王”!从“上海速度”到“全球标杆”?

- 5 让车企"大模型"更智能,需融入“AI一张网”

- 6 滴滴发布2024年财报:国内继续增长,海外表现更优

- 7 专精特新“小巨人”企业城市分布:谁在领跑,谁在崛起?

- 8 争做经济大省挑大梁,中国两省GDP都超过韩国?

- 9 储能安全再升级,全球密封专家Roxtec烙克赛克携七重防护新技术亮相北京储能展

- 10 全球首创!Hoyer霍尔发布创新节能系统ESS,助力船东降低排放与燃料成本——船舶节能高达65%

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论