洲际船务IPO:近三年业绩波动大,偿债风险较高

行业竞争激烈,客户集中度风险高

从行业价值链来看,洲际船务处于海运业价值链的中上游。公司客户主要包括船东、融资租赁公司、造船厂、干散货贸易商及航运及物流公司等,但主要客户营收贡献较大,导致公司客户集中度风险较高。

行业价值链图

图片来源:洲际船务招股书

截至2019年、2020年及2021年12月31日止年度,公司自前五大客户分别取得2830万美元、3330万美元及9540万美元的收入,分别占同期总收入的约20.9%、18.7%及25.6%。其中最大客户收入约占总收入的7.7%、5.0%及7.0%。

“任何无法留住或更换主要客户的情况均可能对我们的业务、财务状况及经营业绩产生重大不利影响,”公司在招股书中亦提示了此方面的风险。

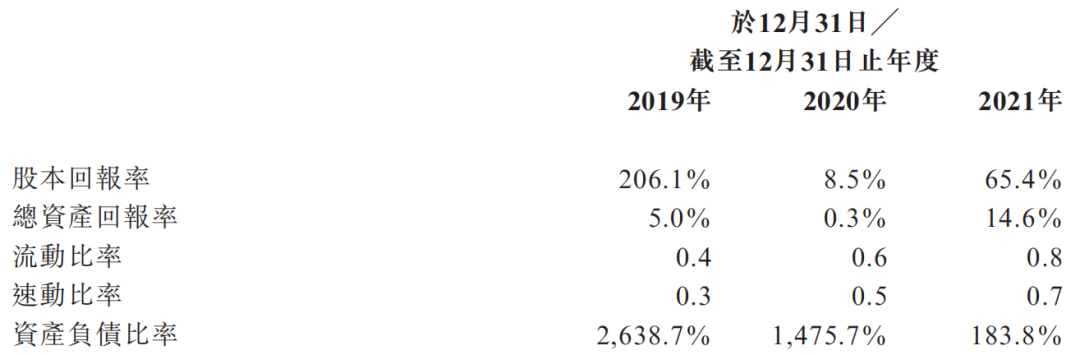

此外,根据弗若斯特沙利文报告,中国海运市场竞争激烈,资本密集且高度分散。2020年全球有超过20,000名市场参与者通过国际航线往来中国运送货物。作为中国航运市场主要参与者,洲际船务面临着行业内大大小小的参与者,竞争压力较大。

按2021年涉及往返中国运送货物的国际航线的运力计,洲际船务为总部位于中国的第五大海运公司,运力达约1.26百万dwt(载重吨),仅占总市场份额的0.4%。

公司在招股书中还指出,目前市场上具有全面的支持服务网络,可以让新投资者分包大部分船舶业务功能及经营予该等服务供货商,例如船舶管理公司、租赁经纪、船级社及船务代理扽,这种融资及其他支持服务令新入行者更容易进入该行业。这使得行业的竞争压力将持续存在。若竞争加剧对公司的市场占有率造成不利影响,可能逼使公司减低租赁费,进而可能对公司的业务、财务状况及经营业绩造成不利影响。

市场份额排名图

图片来源:洲际船务招股书

船舶老化问题显现,短期偿债风险较高

作为行业既有参与者,随着时间推移,洲际船务面临的船舶老化问题也日渐突出。

截止2021年12月31日,公司控制船舶共22艘,总载重量约为1.2百万dwt,平均船龄为约8.0年。与新建造的船舶相比,旧船舶通常燃油效率更低,维护成本较高,保险费率也会随着船舶的使用年限而增加。因此,随着船舶的老化,其产生的收入及现金流减少,成本日渐高涨,减值风险越来越大。若公司不能用较新船舶替代旧船舶,则其维持或增加收入及现金流的能力都将减弱。

此外,由于船舶价值本身较高,洲际船务还需要大量营运资金及财务资源开展日常业务经营和扩张计划,包括支付租船成本、燃料成本、劳动力成本及新购船舶的购买成本等。

截止2019年、2020年及2021年12月31日,公司现金及现金等价物分别约190万美元、440万美元及2500万美元,处于相对偏低水平。

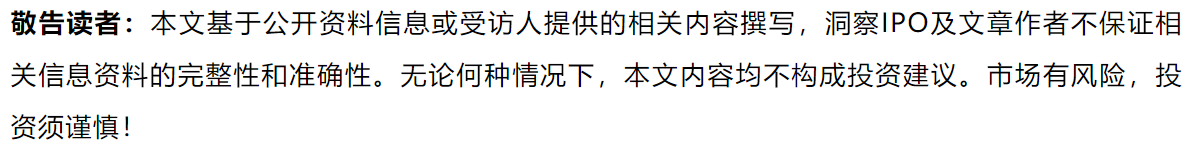

从负债来看,公司债务主要包括银行借款及租赁负债。2019-2021年末,洲际船务负债总额分别为1.53亿、1.47亿和1.79亿;资产负债比率(此处为按年末计息银行及其他借款除以年度末权益总额计算)从2019年的2638.7%降至183.8%,水平偏高,流动比率和速动比率偏低,显示公司资产流动性较低,短期偿债风险较高。

主要财务比率

图片来源:洲际船务招股书

原文标题 : 洲际船务IPO:近三年业绩波动大,偿债风险较高

分享

分享

发表评论

请输入评论内容...

请输入评论/评论长度6~500个字

暂无评论

暂无评论